이규하 NH투자증권 연구원은 “최근 일본 업체들이 수동부품 가격 인상을 논의하는 등 본격적인 업황 회복세에 진입했다고 판단한다”며 “중장기적으로 실리콘 커패시터 등 경쟁사 대비 인공지능(AI) 관련 제품 경쟁력 확보했으나 현저하게 주가가 저평가됐다”고 말했다.

|

그는 “최근 일본 수동부품 업체들은 은 등 원자재 가격 상승을 이유로 수동부품인 인덕터 등의 가격을 20% 인상하려고 계획하는 상황”이라며 “아직 MLCC 가격이 인상되는 분위기는 아니지만, 과거 트렌드와 AI에 힘입은 수요 개선을 고려하면 이르면 2024년 하반기, 2025년부터 가격 상승 가능성 크다고 판단한다”고 설명했다.

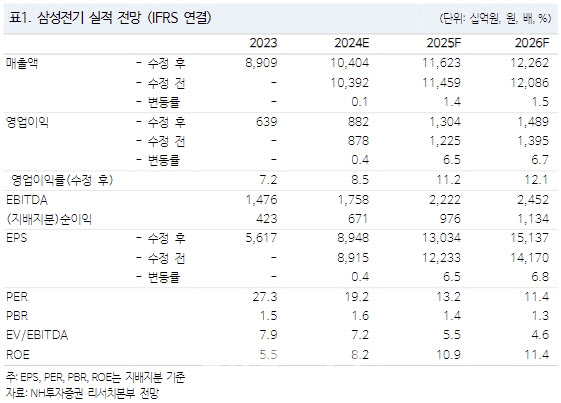

이 연구원은 이를 고려해 2025년 삼성전기의 MLCC ASP(평균혼합가격)가 전년 대비 약 10% 가까이 상승할 것으로 예상했다. 또 MLCC 수량도 전방산업 수요 개선과 재고 축적 영향으로 전년 대비 10% 증가할 것으로 전망했다. 2025년 영업이익 전망치도 기존 대비 6.5% 높였다.

아울러 그는 중장기적으로 AI 핵심 부품으로 자리매김할 실리콘 커패시터에 주목할 필요 있다고 판단했다. 실리콘 커패시터는 발열과 전력 소비를 기존 MLCC 대비 크게 줄여줄 수 있어 글로벌 반도체 업체들의 관심이 많다는 이유에서다.

이 연구원은 “2024년 9월부터 전략 고객사 스마트폰으로 납품할 것으로 기대되고 앞으로 고객사가 확대될 것으로 기대된다”며 “업황 회복과 실리콘 커패시터 등 차세대 제품 경쟁력에도 일본 경쟁사 대비 약 50% 가까이 주가가 저평가돼 있어 최근 주가 상승에도 추가 상승 여력이 높다고 판단한다”고 강조했다.

![“군인 밥값 내고 사라진 부부를 찾습니다” [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/01/PS26012300084t.jpg)