연 15% 금리가 저금리라고 여겨지던 시절이 있었습니다. 은행 예·적금 금리가 1%대로 떨어져 은행이 단순 금고로 전락한 지금의 시대에 사는 우리로선 선뜻 이해하기 쉽지 않은 시절입니다. 1% 은행 이자에 기대선 목돈 마련이 쉽지 않은 요즘은 재테크가 필수지만 1970~1990년대만 해도 발품 팔아 재테크 정보를 얻을 필요가 없었습니다. 은행에만 맡겨도 연 10% 이상의 수익을 거뜬히 올릴 수 있었거든요. 당시 신문기사를 살펴보면 예·적금 금리 10%를 두고 저금리라고 표현한 부분을 쉽게 찾을 수 있습니다. 재테크가 판을 치는 요즘이지만 정작 아무리 발버둥쳐도 연 5% 수익을 올리기 어려운 건 분명히 시대를 잘못 탔기 때문입니다.

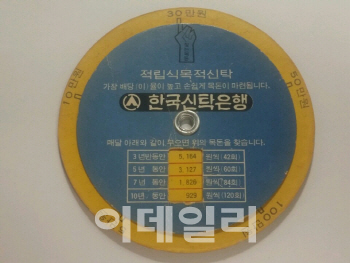

고공성장을 거듭하는 1970년대부터 사람들 사이에서 투자라는 개념이 널리 퍼집니다. 신탁상품이 특히 주목받았습니다. 신탁은 투자기관이 고객이 맡긴 돈을 우량주식이나 채권에 분산투자해 생긴 이익을 투자자에게 되돌려주는 상품인데요. 우리나라에 투자신탁제도가 처음 도입된 건 1970년으로 당시 한국투자공사가 1억원의 수익증권을 판매한 게 최초입니다. 첫해 투자수익률이 26%를 웃돌아 상당한 관심을 끌었는데요. 3년 차인 1973년엔 56.4%라는 경이적인 수익률을 기록하면서 수익증권에 대한 수요가 급증하는 계기를 마련합니다.

|

|

다시 연 1% 시대인 2015년 지금으로 돌아옵니다. 여러모로 과거처럼 목돈 만들기가 쉽지 않지만 그렇다고 가만히 있을 순 없습니다. 당장 12월부터 연말정산에 들어갑니다. 13월의 월급만 제대로 받아도 연 수익률을 올리는 효과를 기대할 수 있습니다. 그래서 소득공제 상품에 관심을 가져보는 것도 방법입니다. 소득공제가 되는 유일한 상품인 소득공제 장기펀드(소장펀드)는 올해까지만 가입할 수 있습니다. 소장펀드는 연간 600만원까지 납입할 수 있는데 이중 40%인 240만원을 소득에서 빼줍니다. 소득이 줄면 과표구간이 내려가 내야 할 세금이 줄어듭니다. 소득에서 240만원을 뺐을 때 과표구간이 달라진다면 반드시 가입해야 합니다. 대신 연소득 5000만원 이하 근로소득자만 가입할 수 있습니다. 이자가 낮긴 하지만 재형저축도 올해 말까지가 막차입니다. 이 상품은 7년 이상 투자해 발생한 이자와 배당소득에 대해 세금을 물지 않습니다. 분기당 300만원, 연간 1200만원까지 넣을 수 있습니다. 현재 재형저축 예금금리는 2.6~4.3% 수준인데요. 매년 1200만원을 넣고 금리 4%를 적용받는다고 할 때 연간 약 6만7000원의 이자소득세를 아낄 수 있다는 계산이 나옵니다. 대신 가입기간 7년을 유지 못 하면 할인받았던 이자·배당소득세를 다시 토해내야 합니다.

연말정산 미리보기 사이트에 들어가 연말정산 공제액을 미리 확인한 뒤 부족한 부분을 채우는 것도 방법이 될 것 같습니다. 국세청 홈택스(www.hometax.go.kr) 사이트에 접속하면 연말정산 결과를 알아볼 수 있습니다.

▶ 관련기사 ◀

☞ [김동욱의 금융돋보기] 우리나라 최초의 은행 대출은?

☞ [김동욱의 금융돋보기]아리송한 분할상환·비거치식 규정…누가 적용받나

☞ [김동욱의 금융돋보기] 피싱사고 당했다면 10분 안에 신고해야

☞ [김동욱의 금융돋보기] 밴(VAN) 리베이트 관행 사라질까

☞ [김동욱의 금융돋보기]삼성카드 '유해진' 캐스팅으로 웃은 이유

☞ [김동욱의 금융돋보기] 노조에 호봉제 없애자고 요구한 금융권

!["엄마, 그놈이 곧 나온대"...끝내 숨진 여고생이 남긴 말 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021600001t.jpg)

![‘왕과 사는 남자' 유해진 45억 성북구 단독주택은?[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021600012t.jpg)

![치킨집이 끓인 국물? BBQ 닭곰탕·닭개장, 과연 먹을만할까[먹어보고서]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021600070t.jpg)