삼정KPMG는 28일 이같은 ‘혁신의 부스터 AI에 물드는 금융’ 보고서를 발간했다고 밝혔다. 글로벌 상위 50대 은행의 AI 관련 투자는 2016년 이후 급증세를 보였다. AI·머신러닝(ML) 투자 비중은 10년 전 0.2%에서 지난해 4.0%로 20배나 증가했다.

|

북미 지역에서 AI 기업에 대한 투자가 잇따랐다. 미국 SirionLabs(1억 1000만 달러), 오스트리아 GoStudent(9500만달러), 캐나다 Certn(8000만달러) 등 다양한 AI 기업이 자금 조달에 성공했다. 투자 유형별로는 벤처캐피탈(VC) 투자가 90.6%로 가장 많았다. 안정적인 수익 모델을 보유한 기업에 대한 후기단계 VC가 대부분을 차지했다.

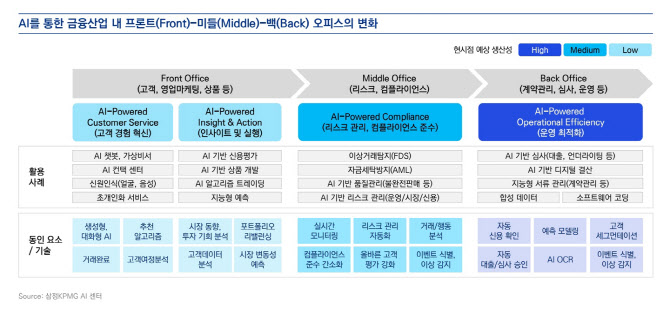

금융권 AI 활용은 인사 및 리스크 관리부터 마케팅까지 확대되고 있다. BoA의 에리카(Erica), RBC의 노미(NOMI) 등 AI 가상비서를 통한 개인화 서비스를 시행 중이다. 뱅가드, DBS는 고객의 목표, 투자 성향 등에 따라 투자 계획과 포트폴리오 설정을 추천하는 로보어드바이저 서비스를 선보였다.

아울러 사용자 기록과 이상 거래 정보를 학습한 AI·ML 기반의 이상거래탐지 시스템을 통해 고객의 사용 패턴에 맞춘 금융 사기 감지 서비스도 제공된다. 마스터카드, 비자는 실시간으로 부정 결제를 탐지하는 AI 모델을 구축해 손실을 방지하고 있다.

운영 효율성과 서비스 프로세스 속도 향상에도 AI를 적극 활용하고 있다. 스위스 리, 다이도 생명보험, JP모건체이스는 AI를 통해 의학·법률 문서 검토 및 분석에 시간을 절감하고 있다. 골드만삭스, 모건스탠리, 바클레이즈는 실적 발표 요약 등 업무 자동화 시스템을 구축했다.

이동근 삼정KPMG AI 센터 전무는 “신용평가, 로보어드바이저, 챗봇, 추천, 이상거래 탐지 등 전통적인 영역 외에도 생성형 AI 활용으로 금융 밸류체인 전반의 혁신 속도가 빨라질 것”이라며 “비즈니스 성과 달성을 위한 AI 목표를 설정하고, 금융권 보안규제를 지키는 선에서 AI 활용 아키텍처 수립과 안전하고 윤리적인 AI 거버넌스 수립이 중요하다”고 강조했다.

|

|

![“덩치 큰 남성 지나갈 땐”…아파트 불 지른 뒤 주민 ‘칼부림' 악몽[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000001t.jpg)