|

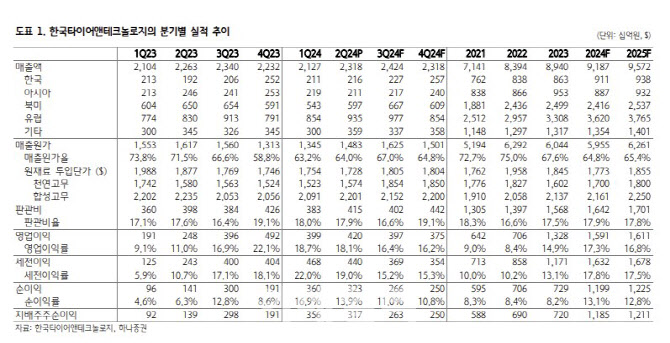

중량은 전년 대비 소폭 감소했지만 판가와 환율이 긍정적인 영향을 미치며 실적이 성장했다는 분석이다. 한국과 유럽에서는 매출이 각각 13%씩 증가했지만 중국과 북미에선 각각 14%, 8% 감소한 것으로 집계됐다. 한국, 중국, 북미 등에서 완성차 가동률 하락으로 신차용 타이어(OE) 매출이 감소했으며, 수요 둔화와 경쟁 심화로 교체용 타이어(RE) 매출도 줄었다는 분석이다. 한국 교체용 타이어 매출은 고부가 제품 위주로 증가했으며, 유럽에서는 신차 판매 증가와 올웨더(All-Weather) 타이어 호조로 신차용 및 교체용 타이어 매출이 모두 증가했다고 평가했다.

하반기 신차용 타이어는 부진하지만 교체용 타이어는 안정적인 실적을 기록할 것으로 전망했다. 특히 유럽 내 윈터 타이어 수요가 긍정적일 것으로 봤다. 상용차용은 재고 부담과 경쟁 심화로 부진할 것으로 예상했다. 재료비 투입원가는 소폭 상승하지만 천연고무 스팟(Spot) 가격은 점차 안정될 것으로 전망했다. 물류비는 연말까지 선임 강세가 이어져 매출액 대비 1%포인트 이상 상승할 것으로 관측했다.

한온시스템 지분을 높은 가격 인수하는 의사결정에 주가가 약세를 보인 가운데 향후 시너지 효과가 나타날 경우 밸류에이션이 개선될 수 있다는 평가다. 송 연구원은 “한온시스템 인수가 명확해진 후 본업과 시너지 효과, 지배구조 및 주주정책에 대한 신뢰 회복이 필요해 보인다”며 “관련 움직임이 가시화할 경우 밸류에이션 상향을 검토할 것”이라고 말했다.

![러시아가 누리호 엔진 줬다?”...왜곡된 쇼츠에 가려진 한국형 발사체의 진실[팩트체크]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031301228t.jpg)