|

김 연구원은 “추정 대비 호실적이었던 이유는 공장 증설 없이도 운영 효율화를 통해 전년 대비 15% 이상 매출 성장이 가능하였던 점이 주요하였던 것으로 판단한다”고 부연했다.

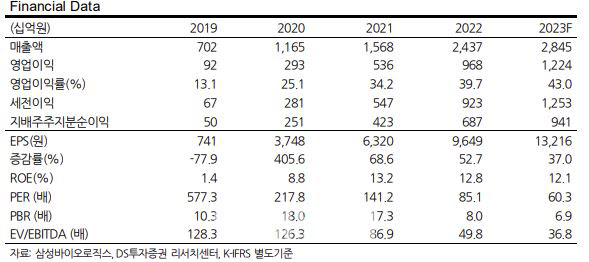

삼성바이오로직스의 별도기준 연간 매출은 2조 8450억원, 영업이익은 1조2239억원으로 각각 전년 보다 16.7%, 26.4% 성장할 것으로 전망된다. 김 연구원은 “기존 1~3공장에서 생산하고 있던 커머셜 제품을 4공장에서 생산하고 있다고 밝혔다”며 “이에 올해 하반기 4공장 매출이 예상보다 크게 인식될 것으로 전망됨에 따라 연간 전망을 상향했다”고 설명했다.

또한, 김 연구원은 “최근 5공장 증설은 현재 빅파마들의 수주가 장기화 및 대규모화되고 있음에 따른 것”이라며 “고객사의 요구 물량과 기간을 고려했을 때 수주 논의 시 5공장 증설이 필요했으며 4공장은 수요는 견조한 상황인 것으로 파악된다”고 전했다. 이어 “이미 4공장이 9개 고객사와 12개 제품 계약을 체결했으며 29개 고객사와 44개 제품에 대한 논의를 진행하고 있는 상황을 감안하였을 때 수주 수요에 대한 우려는 과도한 것으로 판단된다”고 덧붙였다.

아울러 김 연구원은 “삼성바이오로직스는 1분기를 통해 추가 증설 없이도 운영 효율화를 통해 전년보다 15% 이상 매출 성장이 가능하다는 것을 입증했다”며 “2025년도 4공장 전체 가동 매출 추정에 공장 효율화를 통한 매출 성장을 반영했다”고 짚었다. 다만, 에피스는 시장 경쟁 심화에 따른 판가 하락으로 신규 제품 루센티스 시밀러 출시 및 기존 제품 판매량 증가에도 성장세가 비교적 더딘 것으로 나타났다. 이에 김 연구원은 “7월 출시될 휴미라 시밀러 역시 80~90% 공격적인 약가 인하가 예상되기 때문에 향후 시밀러 사업에 있어 영업이익을 보다 보수적으로 전망할 것을 제안한다”고 전했다.