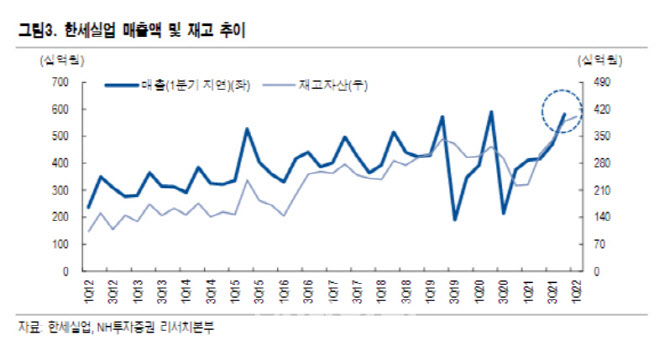

정지윤 NH투자증권 연구원은 이날 보고서에서 “1분기 연결 기준 매출액이 5812억원, 영업이익 490억원으로 컨센서스를 큰 폭으로 상회하는 실적을 발표했다”고 말했다.

이어 “주문자상표부착생산(OEM) 별도 달러기준 매출 성장률은 전년 대비 43%를 기록했다. 작년 3분기 베트남 셧다운으로 납품이 지연된 오더 물량은 올해 1월 선적을 완료했다”며 “이를 제외하면 1분기 순수 오더 성장률은 약 20%로 추산된다”고 설명했다.

|

정 연구원은 “수직계열화 진행도 돋보인다”며 “향후 베트남뿐 아니라 중남미 지역도 수직계열화를 통해 원가 경쟁력 향상, 기능성 원단을 소재로 한 액티브웨어 바이어 구축 등 전사 수익성을 높여갈 것”이라고 전망했다.

2분기에도 견조한 오더 흐름을 이어갈 전망이다. 정 연구원은 “베트남 공정 효율 상승을 감안해 올해 주당순이익(EPS) 추정치를 10% 상향 조정해 목표주가를 9% 상향한다”고 말했다.

이어 “연간 달러 기준 매출 성장률을 기존 10%에서 14%로 상향한다”며 “1분기 달러기준 순수 오더 성장률은 20% 기록했고, 2분기 현재 가을·겨울(F/W) 시즌 오더도 10% 중후반대를 기록할 것으로 추정한다”고 예상했다.