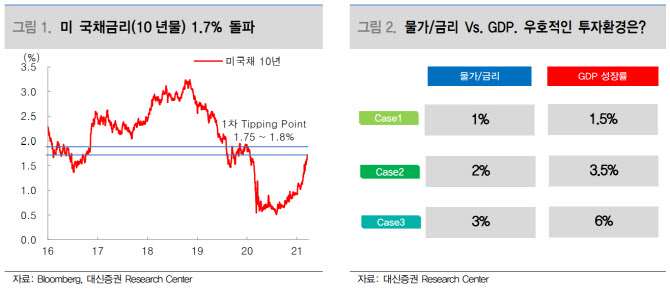

이경민 대신증권 연구원은 22일 보고서에서 “금리만 놓고 보면 일련의 상황들이 우려스러운 것이 사실이다. 물가와 채권금리가 1.75%에 근접하고, 이를 넘어선다면 1%에 머물러 있을 때보다 글로벌 금융시장에 미치는 부정적인 영향은 커질 수 밖에 없다”면서도 “단기적으로 불안심리가 커질 수 있지만 추세전환 가능성은 낮다”고 설명했다.

앞서 지난 19일(현지시간) 미국채 10년물은 장 중 1.75%까지 치솟기도 했다(1.721%로 마감). 글로벌 투자은행(IB)들이 글로벌 금융시장을 뒤흔들 미국 채권금리의 1차 티핑포인트(Tipping Point·임계점)로 꼽은 수준에 도달한 것이다. 국채 금리가 2%를 돌파할 경우 성장주가 20% 급락할 것이란 의견도 있었다.

|

이 연구원은 “물가, 금리가 1%일 때 GDP 성장률이 1.5%인 경우와 물가, 금리가 2% 또는 3%일 때 GDP 성장률이 3.5%, 6%에 달하는 경우 중 언제가 글로벌 금융시장, 주식시장에 우호적인 투자환경을 제공할까”라고 반문하며 “게다가 해당 국가의 중앙은행은 수년 동안 제로금리를 유지하겠다고 천명한 상황”이라고 짚었다.

그러면서 “3월 연방공개시장위원회(FOMC)에서 사실상 연방준비제도(연준·Fed)는 경제 성장률과 인플레이션의 오버 슈팅을 일정부분 용인하는 한편, 충분히 완화적인 통화정책 스탠스를 피력한 것”이라며 “미국 연방금리 선물은 3월 FOMC를 기점으로 하향안정세를 보이고 있어 글로벌 자산 인플레이션 국면이 유지·강화될 전망”이라고도 덧붙였다.

단 단기적 부침은 피할 수 없다는 판단이다. 일본은행은 10년 국채 금리 변동 허용 범위를 기존 ±0.20%에서 ±0.25%로 확대했고, 브라질은 75bp(1bp=0.01%), 터키는 200bp 금리 인상을 단행했다. 연준은 보완적 레버리지 비율(SLR) 완화 조치를 3월말로 종료하기로 했다.

그러나 시선은 펀더멘털 동력에 놔야 한다는 주장이다. 이 연구원은 “당분간 연준의 비둘기파적인 통화정책 스탠스에 대한 의심과 채권시장 수급부담이 커질 수 있어 단기 변동성 확대는 감안해야 한다”면서도 “강력한 펀더멘털 모멘텀이 물가, 금리 부담, 리스크를 넘어설 것이라는 신뢰를 회복하는데 시간이 필요할 뿐”이라고 강조했다.

![“어머니·아들 시신과 살았다”…500만원 때문에 천륜 끊은 男 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110600001t.jpg)