|

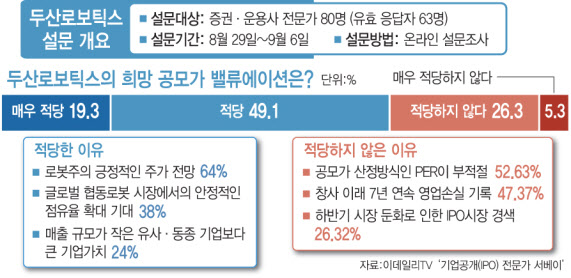

이데일리TV가 펀드매니저, 애널리스트 등 시장참여자를 대상으로 진행한 ‘기업공개(IPO) 전문가 서베이’에서 응답자 10명 중 7명(68.4%)은 두산로보틱스의 희망공모가가 적정하다고 답했다. 그간 이데일리TV가 실시한 IPO서베이에서 희망공모가에 대한 부정 응답이 주를 이뤘던 것과 비교하면 크게 달라진 평가다.

이전 조사에서 2차전지 소재기업인 더블유씨피(393890)는 ‘공모가 고평가’ 응답이 76.7%, 코로나 진단키트 생산기업 바이오노트(377740)는 88.2%, 새벽배송기업 오아시스는 75.6%나 됐다. 오아시스는 현재 상장을 철회한 상태다.

다만 상대가치 측면에서 적정한 희망공모가일 뿐 두산로보틱스의 펀더멘털(기초체력) 측면에서는 비싼 수준이란 분석이다.

두산로보틱스의 희망공모가는 2만1000~2만6000원이다. 총 공모 주식 수는 1620만주이며, 전액 신주 발행한다. 희망공모가 기준 예상 시가총액은 최대 1조6853억원이다. 수요예측일은 오는 11~15일이다. 이후 21~22일 일반투자자 대상 청약을 진행한 뒤 10월 중 코스피 시장에 상장하겠다는 계획이다.

이번 설문조사는 지난달 29일부터 이달 6일까지 자산운용사·증권사 등 IB업계 관계자 80명을 대상으로 실시했다. 유효응답자는 63명이다.

이들의 담당업무는 △애널리스트 11명 △펀드매니저 24명 △IPO 관련 업무 담당자 및 기타 28명이다. 공정성 확보를 위해 두산로보틱스 공모 청약 주관사 소속 임직원과 이해관계자들은 배제했다.

|

설문 응답자 10명 중 8명(79.7%)은 두산로보틱스의 IPO 흥행 가능성이 높다고 내다봤다. 이유로는 ‘로봇주에 대한 투자심리가 고조’가 68.5%(복수응답), ‘협동로봇 시장의 성장성이 높은 상황에서 두산로보틱스는 관련 산업의 대표적인 기업’이 66.7%(복수응답)로 주를 이뤘다. 최근 주식시장에서 불고 있는 로봇주 열풍이 두산로보틱스의 IPO 흥행에 긍정적인 영향을 미칠 것이란 평가다. 반면 경쟁사들의 주가가 떨어지면 IPO 흥행에 차질이 생길 가능성도 크다는 분석이다.

이들은 두산로보틱스의 공모 구조도 IPO 흥행에 긍정적인 영향을 미칠 것으로 봤다. ‘상장 직후 유통가능 물량이 24.8%로 낮은 편’과 ‘전량 신주 발행으로 구주매출이 없음’이 각각 35.2%, 20.4%(복수응답)로 나타났다.

반면 IPO 흥행 가능성을 낮게 본 응답자들(낮다 13.5%·매우 낮다 6.8%)은 그 이유로 ‘IPO 시장에서 대형주에 대한 투자 부담은 아직 큰 편’을 가장 많이(53.3%·복수응답) 꼽았다. 앞서 하반기 IPO 시장의 기대를 모았던 파두(440110)와 넥스틸(092790)은 상장 첫날 주가가 공모가를 밑도는 등 부진한 성적을 냈다.

하반기 IPO 시장 전망을 묻는 질문에는 응답자 68.4%(긍정적 52.6%·매우 긍정적 15.8%)가 긍정적이라고 답했다. 이들은 ‘성장성 높은 공모주에는 여전히 몰리는 자금’(65.9%·복수응답)을 가장 주된 이유로 꼽았다. 부정 응답자들(31.6%)은 그 이유로 ‘경기 악화 및 증시 침체 지속으로 인한 기업가치 저평가’와 ‘투자심리 위축 지속’을 각각 57.7%, 50%(복수응답) 택했다.

◆“기업가치만 보면 희망공모가 과도”

“경쟁사들의 주가가 워낙 오른 상황이라 상대적으로 저렴해 보이는 거지 절대가치 측면에서는 지금 공모가는 과도하게 높다”(A자산운용사 펀드매니저)

응답자 10명 중 7명이 두산로보틱스의 희망공모가가 적당하다고 본 이유는 ‘로봇 업종의 주가 전망이 긍정적’(64%·복수응답)이 가장 많았다.

다만 최근 로봇 테마 매력도가 높아져 희망공모가가 적정해 보이는 것일 뿐, 두산로보틱스의 밸류에이션만 고려하면 비싸다는 지적이 나온다.

B자산운용사 펀드매니저는 “두산로보틱스가 마지막 투자 유치 당시 인정받은 기업가치가 4400억원인데 이 정도가 적당하다고 본다”며 “협동로봇 글로벌 1위 기업인 유니버셜로봇이 테라다인에 인수될 때 PSR(주가매출비율) 7배를 적용받았다. 두산로보틱스도 7배를 적용하면 현재 공모가는 비싸다”고 설명했다.

C증권사 애널리스트는 “두산로보틱스보다 실적이 떨어지는 레인보우로보틱스도 시가총액이 3조원대인 만큼 무리한 공모가는 아니”라면서도 “두산로보틱스 실적 측면에서 접근하면 터무니없는 고평가”라고 말했다.

반면 희망공모가가 적당하지 않다고 본 이들(31.6%)은 52.6%(복수응답)가 ‘공모가 산정 방식인 PER(주가수익비율)이 부적절’했다고 봤다.

지난 5일 두산로보틱스는 정정신고서를 통해 PSR 산출식을 추가했다. 해당 산출식을 적용하면 희망공모가 밴드는 1만9000~2만4000원으로 줄어들게 된다.

두산로보틱스 측은 “금감원 요청에 의해 참고 목적으로 산출식을 추가한 것”이라며 “희망공모가 변동은 없다”고 설명했다.

응답자 58.3%(부적절 43.3%·매우 부적절 15%)는 두산로보틱스가 선정한 피어그룹이 적절하지 않다고 평가했다. 이유로는 ‘매출 규모의 큰 편차’가 60.5%(복수응답), ‘주요 사업·제품 상이’가 52.6%(복수응답)를 차지했다.

두산로보틱스는 피어그룹으로 화낙(Fanuc), 야스카와전기(Yaskawa Electric), 삼익THK, 라온테크 4개사를 선정했다. 이중 도쿄증권거래소에 상장된 화낙은 글로벌 산업용 로봇 분야 1위·협동로봇 점유율 2위를 기록하고 있으며, 시가총액은 37조원 수준이다. 지난해 기준 매출액은 두산로보틱스보다 약 173배 많다.

◆점유율 확대 지켜봐야...실적 전망은 긍정적

시장참여자들은 협동로봇 시장에서의 역량을 강화하겠다는 두산로보틱스의 장기적인 방향성은 맞다고 입을 모았다.

응답자 10명 중 8명(83%)은 두산로보틱스의 실적을 긍정적으로 전망했으며, 이유는 ‘협동로봇 시장의 높은 성장 잠재력’이 83.6%(복수응답)로 압도적이다.

두산로보틱스는 2015년 창사 이래 지난해까지 7년 연속 영업손실을 기록하고 있다. 회사는 실적 턴어라운드 시기를 2024년으로 보고 있다.

C증권사 애널리스트는 “북미 등에서 협동로봇 시장 침투율이 예상만큼 빠르지 않아서 두산로보틱스의 매출 성장세도 부진한 상황”이라면서도 “좀 더 지켜봐야겠지만 장기적인 성장성 방향은 맞다”고 말했다.

반면 실적을 부정적으로 본 이들(부정적 11.9%·매우 부정적 5.1%)은 ‘미래 성장성 및 수익성에 대한 부정확한 예측’(47.1%·복수응답)을 가장 많이 꼽았다.

B자산운용사 펀드매니저는 “(회사가 제시한 추정 손익계산서를 보면) 2025년부터 OPM(영업이익률)이 20%대에서 2027년에는 30% 가까이 오르는데 이렇게까지는 기대하기 어렵다고 본다”고 말했다.

![여수산단은 좀비 상태...못살리면 한국 산업 무너진다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031201409t.jpg)