|

[이데일리 이정훈 기자] 앞서 살펴본대로 한 해 6조원이 넘는 투자자금이 몰려 들고 있는 암호화폐공개(ICO·Initial Coin Offering)는 더이상 정책 진공상태로 남아 있어서는 안될 주요한 자금조달 창구 역할을 하고 있습니다. 박선종 숭실대 법학과 교수의 비유처럼 일종의 후불제인 기업공개(IPO)와 달리 ICO는 선불제 성격이 강한 만큼 투자자들을 보호하기 위한 금융당국의 규제가 더 필요하다는 것이죠.

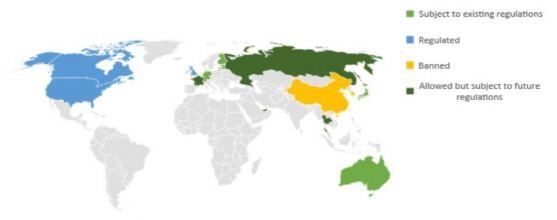

반면 ICO를 강하게 옥죌 경우 생길 수 있는 부작용도 있습니다. ICO로 자금을 조달할 경우 대형 벤처캐피털(VC) 등에 대한 의존도를 낮춰 투자자 기반을 다양화할 수 있다는 장점이 있는 만큼 ICO에 대한 과도한 규제가 민주적인 투자를 제한할 수 있습니다. 아울러 전통적인 방식으로 자금을 조달하기 어려운 초기 스타트업들이 백서(Whitepaper)에 있는 아이디어만으로 자금을 확보할 수 있는 길을 막아 블록체인 분야에서의 혁신을 가로막을 수 있는 문제도 있습니다. 이렇다보니 한국과 중국 등 일부 아시아 국가 정도를 제외하고는 대부분 국가들이 ICO를 세분화해 문제의 소지가 있는 부분만 타깃팅하는 규제책을 쓰고 있습니다.

‘크립토 밸리(Crypto valley)’로 불리며 블록체인 기업들에게 낮은 세율과 자유로운 사업환경을 보장해주는 추크(Zug)시가 있는 스위스처럼 균형잡힌 규제를 가진 국가에서는 ICO를 해당 토큰이 가진 경제적 기능에 따라 규제 수위를 달리하고 있습니다. 지난달 스위스 금융감독당국인 금융시장감독청(FINMA)이 내놓은 ICO 가이드라인은 ICO를 △지불형 토큰(payment token) △유틸리티형 토큰(utility token) △자산형 토큰(asset token) 등 크게 3가지로 구분하고 있습니다. 지불형 토큰은 흔히 암호화폐와 혼용하는 개념으로, 특정 재화나 서비스를 구입할 때 지급결제 수단으로 쓰이거나 송금 등에 활용되는데 이는 자금세탁방지법 적용을 받습니다. 유틸리티형 토큰은 블록체인 기반으로 만들어진 어플리케이션이나 서비스를 이용할 때 사용하는 것으로 어떠한 법 적용도 받지 않구요. 반면 자산형 토큰은 향후 기업 이익과 미래 현금흐름에 따라 배당을 받는 형태로, 주식이나 채권과 같이 증권법(우리의 자본시장법) 규제를 받게 됩니다.

스위스를 비롯한 여타 유럽 국가들은 물론이고 미국과 싱가포르, 홍콩 등 대부분의 국가들이 이처럼 자산형 토큰 방식의 ICO에 대해 기존 증권법과 동일하게 비교적 강력한 규제를 적용하고 있는 겁니다. 그러나 ICO를 증권법과 동일한 잣대로 규제한다는 건, 역설적으로 ICO를 제도권내로 받아들이고 있다는 뜻이기도 합니다. ICO를 통해 발행되는 토큰이 어떤 기능을 가지든 간에 무조건적으로 금지하겠다는 정책을 내세우고 있는 국가는 한국과 중국 등 일부 국가에 불과합니다.

문제는 이렇듯 일방적으로 ICO를 금지하기만 해서는 얻는 것보다 잃는 게 훨씬 더 많을 수 있다는 겁니다. 실제 우리 금융당국이 ICO를 전면 금지하고 있는 가운데서도 상당수 국내 스타트업들은 해외에 재단이나 법인을 설립한 뒤 ICO로 자금을 조달하고 있는 실정입니다. 지난해 최대 ICO를 기록한 현대BS&C는 스위스에 법인을 세우고 에이치닥(HDAC)을 발행해 2억5800만달러를 모았습니다. 블록체인 기반의 보험플랫폼 구축을 추진하고 있는 직토(Zikto)도 싱가포르에 법인을 세우고 최대 200억원 규모로 자금 조달을 진행하고 있습니다. 역사상 최대 규모의 ICO에 나서는 텔레그램을 따라 국내 카카오도 ‘리버스(reverse) ICO’(신생 스타트업이 아닌 이미 IPO에 성공한 기업이 실시하는 ICO)를 준비하고 있습니다. 상대적으로 ICO에 관대한 스위스나 에스토니아, 싱가포르, 영국령 지브롤타 등이 우리 기업들이 선호하는 지역인데요, 이처럼 해외에서의 ICO가 성행할 경우 국부가 해외로 유출되거나 블록체인 관련 기술이 국내에서 활성화되기 어려울 수 있습니다. 비즈니스 모델이나 기술 개발에만 매달려야 할 블록체인 기업인들이 해외법인을 세우고 현지에서 투자자들을 대상으로 한 마케팅에 치중하고 있다는 점도 낭비 요소입니다. 특히 해외에서 ICO에 나서다보니 현지에서 과도한 세금이나 로펌 비용을 물고 있는 실정입니다.

지난달 ICO 가이드라인을 처음으로 마련한 주역인 브렛 레드펀 미국 증권거래위원회(SEC) 시장 및 트레이딩부문 이사는 최근 한 언론 인터뷰에서 “ICO시장은 빠르게 움직이고 진화하고 있는 만큼 최종적인 가이드라인이 언제일지는 나 역시 장담할 수 없다”며 추가적인 가이드라인이 언제든 나올 수 있다고 말했습니다. 계속 변하는 ICO시장 규제는 여전히 현재진행형이라는 얘긴데요, 다행스럽게 국내에서도 서서히 ICO 허용쪽에 무게가 실리고 있는 형국입니다. 지난 주요 20개국(G20) 경제장관 및 중앙은행 총재 회의에서 합의점을 도출하진 못했지만 상당수 국가들이 암호화폐와 ICO에 대해 우호적이거나 최소한 중립적인 스탠스를 보였던 만큼 글로벌 차원에서 지불형과 유틸리티형 토큰 방식의 ICO는 허용하되 자산형 토큰 ICO를 기존 IPO 절차나 규제에 준용해 규제하도록 공조할 가능성이 높아졌다는 점도 이런 변화에 힘을 실어주는 대목입니다.자본시장법 내에 암호화폐를 하나의 금융상품으로 적시하면서 현행 IPO 제도를 부분적으로 손질해 ICO를 포섭할 수 있도록 하는 정책 선회가 필요한 시점입니다.

![[밑줄 쫙!] 비트코인 사상 최고치 경신...8천만원 돌파](https://board.edaily.co.kr/data/photo/files/HN/H/2020/01/ISSUE_3563.jpg)

![트럼프 전용기 옆자리 그녀…유리천장 깨고 오른팔 등극[파워人스토리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000432t.jpg)