|

조은애 이베스트투자증권 연구원은 “또한 동사는 세심 컨소시엄에 770억원 규모의 제3자배정 유상증자도 발표했다”면서 “조달자금 사용처는 시설자금 100억원, 채무상환 170억원, 운영자금 500억원 등”이라고 설명했다.

세심 컨소시엄은 투자 전문 회사인 세심과 세심의 관계사인 서울리거, 기타 재무적투자자 등으로 구성돼 있다. 조 연구원은 “세심은 휴젤 창업자인 홍성범 성형외과 전문의가 지분 100%를 소유한 회사이며 관계사인 서울리거는 2014년부터 중국 상하이에서 미용성형병원을 운영 중”이라면서 “이번 지분 매각 후에도 김진철 회장 등 기존 경영진은 일부 지분을 남겼으며 세심의 중국 현지 병원 운영 경험을 바탕으로 임플란트 사업을 확장해 나갈 예정”이라고 내다봤다.

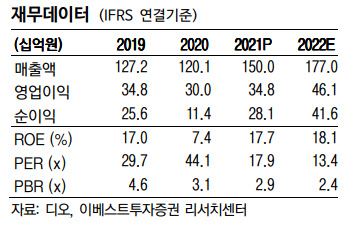

지분 매각 모멘텀이 종료되면서 이제 시장의 관심은 다시 회사 자체 펀더멘털로 집중할 것이란 전망이다. 조 연구원은 “현재 주가는 22개월 선행 주가수익비율(PER) 기준 13.4배로 역사적 PER 밴드 하단에서 거래 중”이라며 “올해 예상 매출액, 영업이익은 1770억원, 461억원으로 각각 전년 대비 18%, 32% 증가할 전망”이라고 내다봤다.

이어 “올해 1~2월 누계 임플란트 수출액은 이미 전년 동기 대비 35% 증가했다”며 “글로벌 1위 임플란트 시장인 미국에서의 대형 거래선이 확보되고 본격적으로 매출액이 발생하는 시점에 추가적인 멀티플 리레이팅이 가능할 것”이라고 말했다.

![“얼굴 가리고 피투성이 딸 질질 끌고가”…팔순 아버지의 눈물[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26022000001t.jpg)