가업승계 대신 현찰‥회사 매각하는 창업주

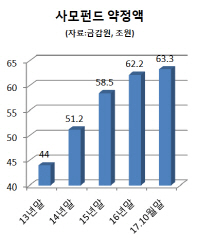

올 한해 M&A 시장에서 두드러진 특징은 중견·중소기업이 PEF에 기업을 넘기는 사례가 늘었다는 점이다. 지도표 성경김으로

|

창업주들이 마땅한 후계자를 찾기 어렵고 기업을 키우는 데 한계를 느끼면서 PEF에 손을 내밀었다는 게 업계의 분석이다. 창업주 입장에서는 지분을 상속하더라도 세금을 빼면 남는 게 많지 않으니 현찰을 챙겨놓는 게 낫다는 현실적인 판단을 한 것이다. 현행 세법에 따르면 과세표준액 30억원을 넘는 상장 주식은 상속세율이 50%에 달한다. 의결권이 있는 주식이라면 30%의 가산세가 붙는다. 상속세로만 지분 매매가의 65%를 내야 할 수도 있다는 뜻이다.

PEF도 경쟁력을 확보한 중견기업을 인수한 뒤 선진 경영기법을 도입해 기업가치를 끌어올린 뒤 되팔면 남는 장사다.

PEF 시장도 양극화‥해외 하우스 맹활약

올해 M&A 시장의 또 다른 특징은 해외 대형 PEF의 활약이 돋보였다는 점이다.

|

올해 최대 매물로 꼽히는 ADT캡스도 CVC캐피탈파트너스와 맥쿼리의 각축이 펼쳐지고 있어 해외 PEF 손에 넘어갈 가능성이 큰 상태다.

글로벌 PEF들이 막대한 자금력과 네트워크를 바탕으로 대형 딜을 중심으로 본연의 경쟁력을 발휘했다는 게 IB업계의 평가다.

해외 하우스의 공격적인 움직임에 밀린 국내 PEF들은 틈새시장 공략으로 방향을 트는 모양새다. 주로 상장 전 지분투자(프리 IPO)나 성장성이 큰 중견·중소기업을 위주로 매물을 집중 공략했다. IMM PE의 현대삼호중공업 프리IPO(4000억원)는 대표적 사례다.

IPO·리파이낸싱 부각‥엑시트 고민 하던 PEF

PEF의 투자회수(엑시트) 수단으로 IPO와 리파이낸싱이 화두로 떠올랐다. 그동안 국내 PEF업계는 시중 유동성이 넘치면서 투자자금은 풍부하지만 제대로 된 투자금 회수가 많지 않았던 게 큰 고민거리였다. 이를 해결해준 게 IPO다.

MBK는 기업공개(IPO)를 통해 보유지분(100%) 중 40.85%를 매각해 1조1000억원 규모의 투자금을 회수했다. 배당과 IPO를 통해 투자금을 거의 회수한 상태에서 남은 지분을 매각하면 쏠쏠한 투자수익이 가능하다. MBK가 스타트를 성공적으로 끊은 뒤 VIG파트너스가 삼양옵틱스를 증시에 상장하며 뒤를 이었고, 안마 의자 전문기업인 바디프랜드도 회수 수단으로 IPO를 모색하고 있다.

IB업계 관계자는 “IPO가 사모펀드 시장에서 또 하나의 엑시트 활로로 활용될 것”이라고 내다봤다.

리파이낸싱도 활발했다. 리파이낸싱이란 더 좋은 조건으로 돈을 빌려 조달한 자금을 갚거나 투자금 일부를 회수하는 일종의 엑시트 방식이다. 2조원 짜리 매물인 대성산업가스와 코웨이를 사들인 MBK나 한앤컴퍼니 등이 리파이낸싱을 적극 활용했다.

![여수산단은 좀비 상태...못살리면 한국 산업 무너진다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031201409t.jpg)

![가정집서 나온 백골 시신...'엽기 부부' 손에 죽은 20대였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031300001t.jpg)