|

한화오션은 지난 23일 열린 임시 주주총회에서 사명을 기존의 ‘대우조선해양(DSME)에서’ ‘한화오션(Hanwha Ocean)’으로 변경했다. 한화그룹은 제 3자배정 방식으로 2조원 규모의 유상증자를 통해 약 49.3% 지분율로 대주주가 됐다.

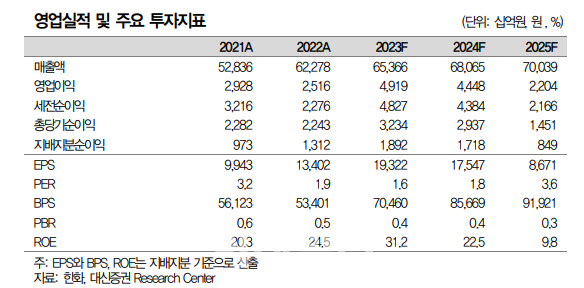

한화는 1분기 매출액 14조4000억원, 영업이익 1조3700억원으로 깜짝 실적을 기록했다. 주된 이유는 IFRS17적용으로 한화생명과 한화손보의 투자이익이 대폭 증가했기 때문이다. 이밖에 한화솔루션(009830)과 한화에어로스페이스(012450)의 실적도 전년동기와 비교해 각각 72%, 244% 늘어 연결 영업이익 개선에 기여했다.

반면 건설을 합병한 별도 부문의 실적은 예상보다 부진했다. 별도 실적은 매출액 1조5801억원, 영업이익 489억원을 기록했다. 전년 동기보다 각각 108.2% , 71.6% 증가한 수준이다. 별도 기준 영업이익률(OPM)은 3.1%에 그쳤다.

그는 “모멘텀 부문이 계절적 비수기 영향으로 수주가 지연되면서 수익성이 하락한 것으로 추정된다”고 설명했다.

다만 건설합병을 통한 별도 부문의 이익체력 강화에 주목했다. 연간 상각전영업이익(EBITDA)이 4000억~5000억원으로 현금 창출 능력 및 투자여력이 증대, 신사업 포트폴리오 강화를 위한 투자 확대가 기대된다는 설명이다.

목표주가 산출 배경에 대해서는 “건설 합병으로 2023년 별도 EBITDA 4690억원으로 예상하고, 로열티를 포함한 별도사업가치 약 4조7000억원, 상장 및 비상장사 지분가치는 약 5조5000억원으로 추정된다”면서 “순차입금 약 3조5000억원을 제외한 순자산가치(NAV)는 6조7000억원으로 타깃 할인율 55%를 적용했다”고 설명했다.