김규상 연구원은 “목표주가는 올해 예상 주당순이익(EPS) 2312원에 목표 주가수익비율(Target PER) 50.1배를 적용해 산출했다”면서 “Target PER은 해외 우주·위성 기업(비아셋, 맥사테크놀로지스 최종 선정)의 올해 평균 PER”이라고 설명했다.

|

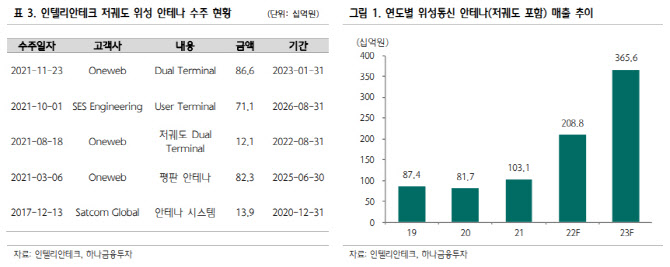

인텔리안테크는 주요 중·저궤도 위성 사업자 6개 중 절반인 세 개 기업(OneWeb, SES, Telesat)과 안테나 공급 계약을 체결했다. 지난 2019년 원웹(OneWeb)으로부터 첫 공식 수주를 받은 이후 고객사가 꾸준히 추가되고 있다. 고객사 다각화에 따라 생산능력도 매출액 기준 4000억원까지 확대했으며, 제3공장 설립을 위한 밑 작업도 진행 중이다.

현재 공급계약 체결 여부가 알려지지 않은 3개사(SpaceX, Amazon, iridium)도 그룹의 주요 사업(콘텐츠 플랫폼, 보안, 모빌리티 등)을 지원 및 확대하기 위해 공격적인 위성 프로젝트를 추진 중이다.

김 연구원은 “위성용 안테나 분야에서 이미 독보적인 지위를 차지한 인텔리안테크에게 더 많은 고객사들이 협력을 요청할 가능성이 높다”고 전망했다.

올해 연결 매출액과 영업이익은 각각 전년비 78.3% 늘어난 2460억원과 전년비 930.5% 증가한 230억원으로 전망했다. 크루즈 여행 정상화로 주요 크루즈 메이커의 안테나 발주 증가, 저궤도 위성 사업자의 서비스 계획에 따른 저궤도 위성 안테나 공급 본격화가 예상된다. 사업부별 매출액은 위성통신 안테나 2088억원, 해상용 위성방송 수신안테나 114억원, 기타 258억원으로 추정한다. 내년 연결 매출액과 영업이익은 각각 전년비 64.2% 늘어난 4039억원과 99.8% 증가한 459억원으로 전망했다.

김 연구원은 “지속적인 고성장이 기대되는 기업”이라면서 “현 주가는 여전히 매수 구간”이라고 말했다.