|

특히 파월 의장은 시장이 “금리 인하에 신중을 기할 것이며 시장이 생각하는 것보다 인하 폭이 작고 속도도 느릴 것”이라며 “금리 인하에 지나치게 열중하고 있으며 이제는 그러한 기대를 줄여야 한다”고 강조했다. 3 월 인하 가능성은 낮다는 입장을 재확인한 셈이다. 이로 인해 3월 인하 기대는 후퇴했고, 미 10년 물 금리는 4.15%대를 상회하는 등 전일 미국 증시에 금리 부담 상황이 발생했다.

그럼에도 지수의 하단이 크게 밀리지 않았다는 데서 유추할 수 있듯이, 이미 시장은 3월보다는 5월 혹은 6월 인하 시작 가능성을 염두에 두고 있는 것으로 보인다는 것이 한 연구원의 설명이다. 차주에 1월 소비자물가지수(CPI)가 예정되어 있는 만큼, 이 결과에 따라 연준의 금리 인하 시점을 둘러싼 불확실성의 수위가 한 층 더 높아질 소지가 있다는 분석이다.

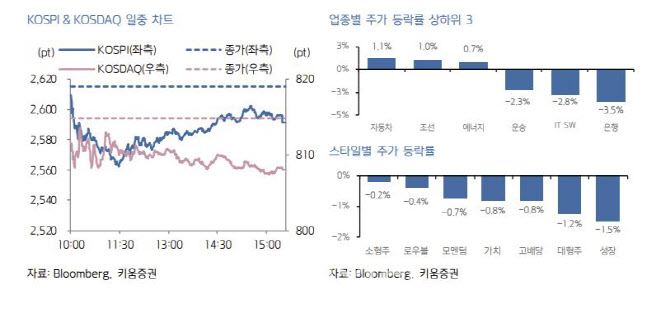

이러한 글로벌 상황 속 전일 국내 증시는 미국 고용 서프에 따른 금리 상승, 저 주가순자산비율(PBR) 주의 차익실현 등으로 한때 1% 넘는 하락세를 보였으나, 이후 자동차, 은행 업종을 중심으로 외국인과 기관의 매수세가 유입되며 낙폭을 축소했다. 이날에도 미 10년물 금리가 4.15%대 진입하고, 달러 강세 등 연준발 불확실성에도, 골드만 삭스의 목표주가 상향 등에 따른 엔비디아발 미국 반도체주 강세 등이 이를 상쇄시킬 것으로 보이며, 그 안에서 반도체와 저 PBR 업종 간, 저PBR 업종 내 저 PBR 종목 간 순환매 장세가 전개될 것으로 예상된다고 한 연구원은 내다봤다.

특히 한 연구원은 “연초 이후 중국 경기 불안, 연준 금리인하 지연 등 대외 불확실성이 높은 상황 속에서도, 외국인은 국내 증시의 주가 하락을 견뎌가면서 순매수 기조를 유지하려는 분위기”라며 “이처럼 외국인의 바이코리아 내러티브가 형성 중인 가운데, 정부의 주주환원 정책에 드라이빙이 걸리다 보니 이들의 순매수는 저 PBR 주에 집중될 것이라는 의견이 등장했다”고 전했다.

이어 그는 “전일 자동차, 은행주가 장 중반이후 주가 회복력이 생긴 것이 외국인 수급의 힘이었다는 점 역시 같은 맥락에서 해석이 가능하다”며 “올해에도 외국인이 메인 수급 역할을 할 것이기에, 이들의 저 PBR 주 순매수 패턴을 벤치마킹한 매매 전략이 유효할 수 있다”고 강조했다. 다만 “단순 저 PBR 주 매수 아이디어는 지난주 주가 폭등 과정에서 소진한 만큼, 이익, 자사주 매입 및 배당 확대 여력 등을 고려해 저 PBR 업종 내 선별적인 종목 접근이 필요하다”고 덧붙였다.