|

12월도 실적 시즌이 부재한 만큼 매크로 변수의 증시 영향력이 높아지고 있다. 미국 경기 둔화 우려 속 연말 소비시즌에 대한 기대치를 낮춰야 한다고 봤다. 미국의 블랙프라이데 온라인 매출은 예상보다 나은 수치를 기록하고 있지만, 미국 전체 소비 경기에서 온라인 매출이 차지하는 비중이 20%채가 안된다는 점을 감안해야 한다는 의견이다.

또한 유가나 금리가 현수준에서 한 차례 더 내리면 시장에서는 이를 최근과 같이 증시 호재성 재료로 받아들이지 않고, 경기 침체 이슈를 자극하면서 악재성 재료로 변질될 수 있다는 판단이다.

김유미 키움증권 연구원은 “12월 FOMC에서도 연준은 경기나 인플레 판단을 하향 조정하겠으나, 내년에 4번 인하로 형성된 금리인하 기대감을 차단할 가능성이 있다”며 “시장도 이에 대비하려는 분위기가 조성될 것으로 보인다”고 말했다.

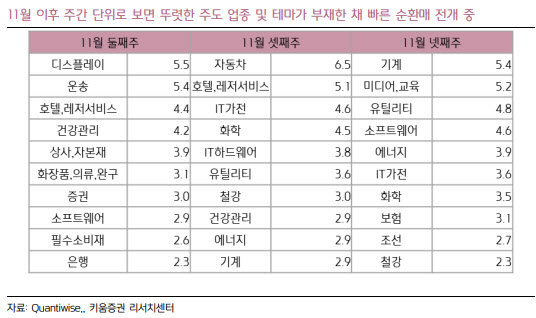

12월 국내 증시는 수급 이슈로 대응 난이도가 높아질 것으로 봤다. 한동안 공매도 금지, 연말 대주주 양도세 등으로 인한 국내 고유의 수급 테마에 따라 변동성이 커졌으며, 그 결과 주간단위로 수익률 상위 업종의 빠른 교체 현상이 발생하고 있다.

결론적으로 변곡점이 될 12월 FOMC 전까지는 현재와 같은 주도주 부재한 순환매 장세가 이어질 것으로 전망했다. 12월 FOMC를 기점으로는 다시 한번 시장 참여자들 간 금리 인하의 정당성, 시점을 놓고서 의견 충돌이 당분간 이어질 수 있다는 설명이다.

김 연구원은 “매크로 불확실성에 대비해 수출 지표나 가격 지표 상으로 실적 가시성을 확보하면서 포트폴리오상 하방 경직성을 만들어 줄 수 있는 반도체, 자동차, 필수소비재 등의 업종을 중심으로 대응하는 것을 추천한다”며 “12월 월간 코스피 예상 범위는 2420~2620포인트다”고 했다.

|