이 대출금을 유동화한 증권도 차환 발행되고 있다. 만약 유동화증권 원리금을 상환할 자금이 부족해질 경우 삼성증권, 유안타증권, 한화투자증권 등이 대출채권을 매입하거나 자금보충을 해줘야 한다.

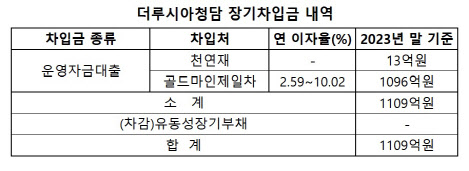

대출금 총 1109억…골드마인제일차 원금 1700억 한도

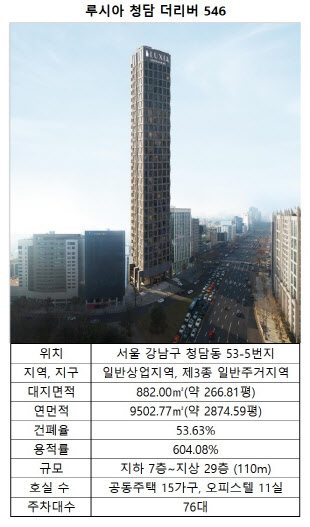

20일 금융투자업계에 따르면 하이엔드 오피스텔 ‘루시아 청담 더리버 546’ 관련 대출 1109억원이 내년 12월 28일 만기 도래한다.

루시아 청담 더리버 546는 서울 강남구 청담동 53-5번지 일원에 지하 7층~지상 29층, 공동주택 15가구 및 오피스텔 11호실 규모로 들어선다. 지난 2022년 6월 착공해서 내년 9월 준공 예정이다.

|

교통호재도 있다. 청담역에는 서울 경전철 위례신사선 개통이 계획돼 있고, 인근 도로 지하에는 수도권 광역급행철도(GTX)-A노선이 관통할 예정이다. 시행사는 더루시아청담, 시공사는 DL건설이 맡는다.

더루시아청담의 주주는 루시아홀딩스(보통주 지분율 80%), 천연재(보통주 지분율 20%), 한국증권금융(상환우선주 지분율 100%)이다. 한국증권금융은 증권을 담보로 금융투자업자에 자금을 대출해 주거나 투자자예탁금을 맡아 운용하는 국내 유일의 증권금융 전담 회사다.

상환우선주는 의결권이 없으며 상환청구기간은 사업에 따른 사업이익 정산시(상환우선주인수대금 납입일로부터 48개월 이내)다. 또한 사업이익금액 중 100억원을 우선해서 배당받을 권리를 보유하고 있다.

앞서 시행사 더루시아청담은 지난 2022년 6월에 체결한 금전소비대차계약서(대출약정)에 따라 골드마인제일차로부터 원금 1700억원 한도 대출을 실행 받았다.

감사보고서를 보면 작년 말 기준 대출금은 1109억원이며 이 중 골드마인제일차로부터 대출받은 1096억원의 금리는 2.59~10.02%다. 더루시아청담의 연도별 상환계획을 보면 △내년 13억원 △2026년 이후 1096억원 순이다.

|

골드마인제일차는 이 약정에 따라 지난 2022년 6월 SPC 랩스제일차, 티아이청담 등 복수의 대주들로부터 총 1700억원 한도의 대출을 실행받았다. 각 트랜치별 대출 약정금은 △트랜치A 1000억원 △트랜치B 300억원 △트랜치C 250억원 △트랜치D 150억원이다.

주요 담보 및 상환순위에 있어서 트랜치A 대출, 트랜치B 대출, 트랜치C 대출, 트랜치D 대출 순으로 우선순위가 존재한다.

삼성·유안타·한화투자증권, 대출 유동화거래 ‘주관회사’

랩스제일차는 트랜치B 대출의 대주로서 골드마인제일차에 원금 300억원 한도 대출을 실행했고, 루시아피아이제일차는 트랜치C 대출의 대주로 원금 100억원 한도 대출을 실행했다. 티아이청담은 트랜치D 대주로 참여해서 80억원을 대출해줬다.

랩스제일차, 루시아피아이제일차, 티아이청담이 빌려준 대출의 만기일은 모두 내년 12월 28일이다. 대출원금은 만기 일시상환하는 조건이지만, 약정된 조건에 따라 조기상환 가능하다. 대출이자는 3개월 단위로 설정된 매 이자기간의 개시일마다 변동금리로 산정해서 선급한다.

예컨대 루시아피아이제일차의 경우 대출이자는 91일물 A1등급 기업어음(CP) 기준 변동금리로 결정돼서 매 3개월 단위로 선급된다.

랩스제일차는 골드마인제일차에 대해 보유하는 원금 300억원 한도 대출채권을 기초로 일련의 자산유동화 전자단기사채(ABSTB)를 차환해서 발행하고 있다. ABSTB를 제14회차까지 차환 발행하면 만기는 내년 12월 28일로 기초자산과 동일하다.

삼성증권이 이 유동화거래의 주관회사를 맡고 있다. 다만 이 대출채권의 상환 가능성은 더루시아청담의 채무상환 능력 또는 이 사업의 현금흐름 등에 따라 달라진다. 또한 차회차 유동화증권이 미매각될 경우 기존에 발행된 유동화증권이 차환되지 않을 위험이 존재한다.

|

이 확약서에 따르면 삼성증권은 기존에 발행된 유동화증권의 만기에 상환할 자금이 부족해질 경우 그 부족자금을 충당하기 위해 300억원 한도 이내에서 △대출채권을 매입하거나 △랩스제일차가 발행하는 사모사채를 인수하거나 △랩스제일차에 자금보충을 실행해야 한다.

SPC 루시아피아이제일차, 티아이청담도 골드마인제일차에 대해 보유한 원금 100억원, 80억원 한도 대출채권을 기초자산으로 ABSTB를 차환해서 발행하는 중이다.

두 회사가 ABSTB를 각각 제14회차, 제18회차까지 차환 발행하면 내년 12월 29일, 내년 12월 28일이 만기다. 유안타증권은 루시아피아이제일차가 발행한 ABSTB 관련 주관회사 및 자산관리자를 맡고 있다. 또한 두 회사는 사모사채 인수확약도 맺고 있다.

루시아피아이제일차가 발행한 △유동화증권 중 일부라도 매수인 또는 인수인이 확보되지 않아서 발행이 이뤄지지 않거나 △유동화증권의 전부 또는 일부가 매각되지 않거나 △인수대금이 일부라도 납입되지 않을 경우 유안타증권은 루시아피아이제일차가 기존 발행한 유동화증권을 상환하기 위해 발행하는 사모사채를 인수할 의무를 부담한다.

또한 한화투자증권은 티아이청담 ABSTB 관련 유동화거래의 주관회사 및 자산관리자, 유동성·신용공여기관을 맡고 있다. 티아이청담은 한화투자증권과 대출채권 매입확약 및 자금보충에 관한 계약서를 체결한 상태다.

이에 따라 한화투자증권은 티아이청담 자산관리계좌 잔액이 유동화증권 원리금 등을 지급하기에 부족한 경우 △기초자산인 대출채권을 매입하거나 △티아이청담에 자금보충(대여)하거나 △티아이청담이 발행하는 사모사채를 80억원 한도에서 인수할 의무를 부담하고 있다.

!["퍼스널컬러가 국방색이라고?" 우즈의 새로운 '남친룩'[누구템]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021400146t.jpg)

![야산서 발견된 백골 소년…범인은 동료 ‘가출팸'이었다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021400001t.jpg)