|

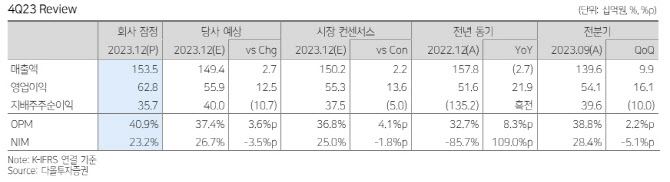

김하정 다올투자증권 연구원은 “작년 4분기 매출액은 1535억원, 영업이익은 628억원으로 어닝 서프라이즈를 기록했다”며 “마케팅 정상화의 성과가 예상을 크게 넘어서는 와중 소셜 카지노 시장 성수기에 기존작이 시장 내 가장 높은 전분기대비 성장률을 보이며 반등한 효과”라고 밝혔다.

2022년 비정상적으로 높아졌던 마케팅비가 정상화된 결과라는 설명이다. 김 연구원은 “2023년 실적 내내 마케팅비 감축 효과가 확인되고 있다”며 “2024년 기존작 매출 안정화와 신사업 성장을 모두 가능케 하는 마케팅비 비중 가이던스로 10~12%가 제시되는데 이는 기존 전망(15%)을 크게 밑도는 수치”라고 설명했다.

이를 바탕으로 실적 전망치를 상향했다는 게 김 연구원의 설명이다. 그는 “이를 반영하면 올해 예상 주가수익비율(PER)은 4.7배”라며 “절대적 저평가는 물론 역사적 PER 6배보다도 밑도는 저평가”라고 했다.

신사업을 위해 인수한 자회사 매출이 늘고 있다는 점도 고무적이라고 봤다. 아이게이밍을 위해 인수한 자회사 수퍼네이션 매출은 인수 직전인 9월 대비 지난달 1.5배 늘었다. 김 연구원은 “11월 연결 편입 이후 마케팅 역량을 바탕으로 점유율 확대 시도에 나선 결과”라며 “상반기 중 출시될 신규 아이게이밍 라인업까지 추가되면 2~3년 내 매출 2배 성장 목표도 무리없이 달성될 것”이라고 했다.

김 연구원은 “소폭 강화된 주주환원 정책이 시장 눈높이에는 미치지 못해 호실적에도 주가 반응은 약했다”며 “아이게이밍 매출이 지속적으로 성장한다면 리레이팅을 기대한다”고 덧붙였다.