|

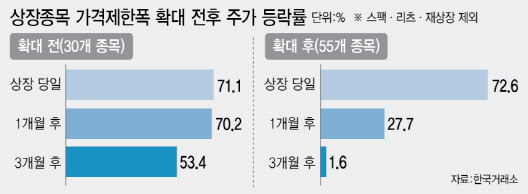

27일 한국거래소에 따르면 공모주 가격제한폭이 확대된 지난 6월 26일 이후 상장한 55개 종목(스팩·리츠·재상장 제외) 등락률 추이를 조사한 결과, 다시 불어온 IPO(기업공개) 열풍에 힘입어 55개 종목 상장 당일 평균 주가 등락률은 가격제한폭 확대 이전 71.1%에서 72.6%로 오히려 더 벌어졌으나 1개월차 등락률은 70.2%에서 27.7%로 급감하는 등 제도 개선 효과가 빠르게 나타나고 있다.

특히 상장 3개월이 경과한 후 평균 공모가 대비 주가 등락률은 1.6%로 나타났다. 상장 3개월이 지나면 공모가 수준으로 주가가 안정된다는 얘기다. 가격제한폭 확대 이전 상장 3개월 주가 등락율은 53.4%나 됐다.

|

기존에는 가격 변동이 30%로 제한된 탓에 ‘상한가 굳히기’ 매수 주문이 만연해 기업가치를 반영한 적정주가를 확인하기 쉽지 않았다. 그러나 거래소가 가격제한폭을 최대 400%로 확대한 이후 이 같은 매수 주문이 사실상 불가능해지면서 주가가 안정을 찾는 속도가 빨라진 것이다.

나승두 SK증권 연구원은 “예전에는 증권가에서 IPO 한 기업들은 1년 동안은 주가를 예측하기 어려웠다”며 “상장하는 회사들의 적정 기업가치는 전혀 반영되지 않고 수급적인 논리에 의해 주가가 좌지우지됐기 때문”이라고 말했다.

나 연구원은 “가격제한폭을 확대한 이후 기업 펀더멘털(기초체력) 등이 시장에 반영이 돼 단기간에도 기업가치를 따져볼 수 있는 여력이 만들어졌다”고 평가했다.

제도 개선 이전 ‘따상’(시초가가 공모가 2배로 형성된 후 상한가 기록)과 유사한 ‘따따블’(공모가 대비 4배 상승)을 기록하는 사례도 급감했다. 올해 제도 개선 이전 공모주 전체에서 따상을 기록한 비율은 20%(6개사)였지만 개선 이후 따따블 비율은 5.5%(3개사)로 급감했다.

과거 IPO 활황기와 비교해도 크게 낮아진 수치다. 공모주 투자 열기가 뜨거웠던 2020년 따상 비율은 14.1%(71개 중 10개), 2021년은 16.5%(91개 중 15개)다.

다만 가격제한폭 확대로 공모주 주가 단기 변동성이 커진 점은 유의해야 한다는 게 전문가들의 공통된 조언이다.

이효섭 자본시장연구원 금융산업실장은 “가격제한폭 확대 이후 단기간에 주가가 급등한 종목 주가가 급락하거나 심지어 하한가를 기록하는 경우도 많아져 투자 리스크도 커졌다”고 지적했다.

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)

![설에 선물한 상품권, 세금폭탄으로 돌아온 까닭은?[세상만사]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500108t.jpg)

![조상님도 물가 아시겠죠… 며느리가 밀키트 주문한 이유[사(Buy)는 게 뭔지]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500087t.jpg)