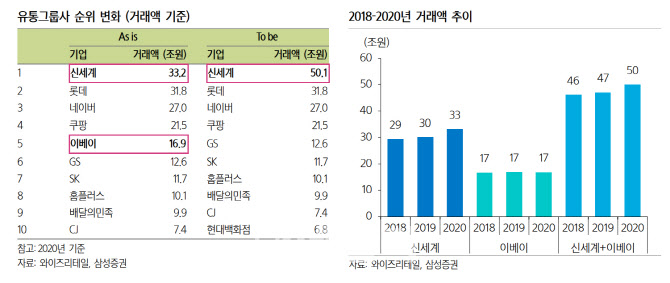

이베이코리아는 옥션과 G마켓, G9 등 다수 오픈마켓을 운영하고 있는 사업자다. 작년 기준 이들 플랫폼 거래대금 합계는 17조4000억원으로 추정된다. 이는 이커머스 업계 3위, 전체 유통업 5위에 해당되는 규모다.

|

박 연구원은 “당초 이베이 본사에서 기대한 이베이코리아 기업가치는 거래대금 17조4000억원의 0.3배 수준인 5조원 이상으로 알려졌다”며 “하지만 이마트는 지분율 100% 기준 4조3000억원에 지배력을 확보한 셈”이라고 말했다. 이는 작년 거래대금의 0.25배, 매출액의 3.5배 수준이다.

그는 “이마트는 이미 자산 매각 등을 통해 2조원 가량의 현금을 확보해 놓은 상태”라며 “나머지 1조5000억원 규모의 자금은 매장 세일즈 앤 리스 백 등의 자산유동화와 금융권 차입을 통해 조달할 것으로 보인다”고 말했다.

박 연구원은 “단기적으로는 이베이코리아 자체 실적 개선이 이번 인수합병(M&A)을 정당화시켜 줄 것으로 예상한다”며 “이마트와의 협업에 따른 1자 유통 사업 강화, 그리고 네이버 로그인과 페이 도입에 따른 소비자 트래픽 개선이 기대된다”고 말했다.

장기적으로는 50조원에 이르는 이마트와 이베이코리아의 압도적인 거래대금을 기반으로, 이마트가 대규모 물류투자를 단행하며 본격적인 시너지 창출과 경쟁력 향상을 이끌어 낼 것으로 기대된다는게 그의 분석이다.

박 연구원은 “이번 M&A의 시너지 효과를 회의적으로 보는 시각이 다수를 이루는 것이 사실”이라며 “하지만 이번 M&A가 이마트의 향후 공격적 이커머스 투자에 대한 선언과 같다는 점에서 현재 이마트와 이베이코리아 상태만을 놓고 시너지를 논하는 것은 무의미하다고 생각한다”고 말했다.

그는 “이번 M&A가 이마트 주가에 긍정적일 것으로 판단해 투자의견과 목표가를 유지한다”며 “당초 우려대비 합리적인 선에서 인수가격이 결정됐고, 자산 효율성 개선에 따른 밸류에이션 향상이 기대된다”고 설명했다.

이어 “정부의 유통업 정책이 이마트에 우호적으로 개선될 가능성이 보이고 지난 3개월간 M&A 불확실성에 주가가 발목잡혀 매력적인 밸류에이션에 거래됐다는 점에서 리레이팅의 시발점일 가능성이 있다”고 덧붙였다.