송유림 한화투자증권 연구원은 “현대건설의 연결 기준 1분기 매출액은 전년 대비 0.3% 늘어난 4조2000억원, 영업이익은 10.7% 감소한 1795억원을 기록한 것으로 파악된다”며 “시장 컨센서스인 영업이익 2089억원보다 14.1% 낮은 수치”라고 진단했다.

영업이익이 대폭 감소한 것은 현대엔지니어링 실적이 부진한 영향이 크다고 판단했다. 송 연구원은 “영업이익 감소의 주요인은 총매출액 성장이 미미한 가운데 현대엔지니어링 실적이 다소 부진한 영향으로 파악된다”고 말했다. 그는 이어 “현대건설 별도 기준으로는 주택 부문 매출 성장이 기대보다 약했던 반면, 해외부문 매출은 작년 하반기부터 나타난 가파른 회복세가 지속된 것으로 보인다”고 덧붙였다.

|

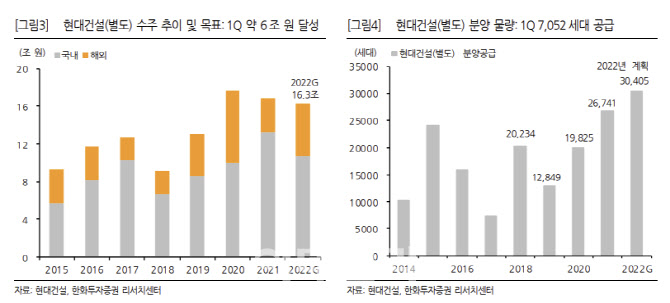

연간 수주 목표도 이룰 것으로 판단했다. 송 연구원은 “1분기 기준으로는 또 다시 역대 최대 주택 수주 규모를 예상하며, 이에 연간 수주목표 6조원 달성도 2분기 중 가능해 보인다”고 말했다. 주요 주택 수주건은 △포항 환호공원(6000억원), 시화MTV(5000억원), 흑석 9구역(4500억원) 등이 있으며, 건축 수주는 △하나드림타운(4500억원) △용인 데이터센터(5400억원) 등을 제시했다.

연내 분양 물량도 증가하는 추세라고 봤다. 송 연구원은 “1분기 주택 수주 중 도급 비중이 큰 것으로 파악돼 연내 분양 물량도 더해지는 분위기”라며 “올해 분양공급 계획은 3만506세대인데 1분기에 7052세대를 분양했으며, 8일 기준으로는 1만366세대 분양공급을 완료했다”고 설명했다.

이 같은 수주 실적 기대에 따라 목표주가를 유지한다는 판단이다. 송 연구원은 “원자재 가격 상승, 해외 비용 반영 가능성 등을 고려해 올해 영업이익 추정치를 15%가량 하향 조정했으나 실적 성장의 방향성이 점차 뚜렷해지고 있는 점을 감안해 목표주가는 반영하지 않았다”고 밝혔다.

![전쟁 거의 끝 한마디에…롤러코스터 탄 뉴욕증시·유가[월스트리트in]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000131t.jpg)

![“덩치 큰 남성 지나갈 땐”…아파트 불 지른 뒤 주민 ‘칼부림' 악몽[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000001t.jpg)