|

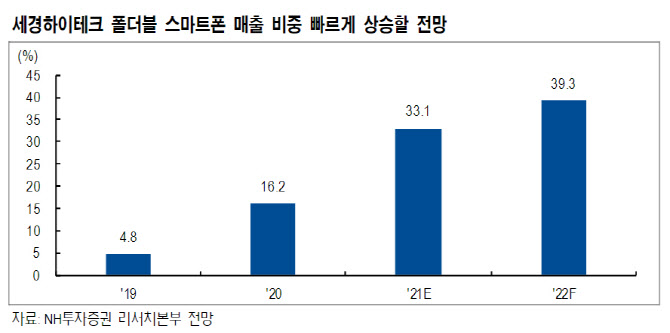

이규하 NH투자증권 연구원은 리포트에서 “그동안 세경하이테크의 투자의견을 보유로 유지한 것은 상장 이후 실적 가시성이 낮았기 때문”이라며 “하지만 3분기부터 폴더블 스마트폰 출하량 확대에 힘입어 본격적인 이익 회복세 구간에 진입할 전망”이라고 말했다.

실적 측면에서는 오는 2022년 고객사 폴더블 스마트폰 물량 확대에 힘입어 영업이익이 전년 대비 100.9% 증가한 323억원 수준을 기록하면서 이익이 빠르게 회복될 것으로 전망했다.

이 연구원은 “최근 세경하이테크의 주가가 갤럭시 Z 시리즈 예약 판매 호조세로 양호했으나 추가 상승 여력이 남아 있다고 판단한다”며 “고객사의 유일한 히트 제품인 폴더블 스마트폰 세그먼트 집중 전략이 더욱 강력해질 것으로 예상하고 중화권과 북미 업체의 시장 진입도 본격화될 것으로 예상되기 때문”이라고 설명했다.

이어 “특히 세경하이테크는 국내 디스플레이 업체 부품사로 국내 스마트폰 업체뿐 아니라 중화권 업체까지 하반기부터 폴더블 스마트폰 관련 부품을 독점 납품할 것으로 기대돼 중장기 성장성이 높다는 점이 매력적”이라고 덧붙였다.

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)