유정현 대신증권 연구원은 “전일 보도에 따르면 이베이 본사는 지난 15일(현지시각) 이사회 개최 후 이마트-네이버에 본입찰 결과를 통보하였으며 매각 가격은 4조 4000억원으로 추정되는데 네이버는 이 중 지분 20%(약 9000억)에 참여할 것이라고도 전해졌다”며 “이에 대해 이마트측은 본입찰에는 참여하였지만 현재 확정된 바 없다고 공시했지만 인수 가능성은 상당히 높은 상황으로 추정된다”고 말했다. 이어 “이베이 인수전의 최종 변수는 결국 매각 가격으로, 협상 과정에서 만약 양측이 모두 동의하는 가격대가 도출될 경우 이마트-네이버의 이베이 인수는 발빠르게 진행될 것으로 전망”이라고 덧붙였다.

국내 온라인 쇼핑 시장은 코로나19를 겪으며 가파르게 성장해 완전히 주류로 자리 잡았다. 쿠팡의 미국 뉴욕 증시 상장과 네이버의 적극적인 온라인 쇼핑 영역 확장 등 온라인 메가 플랫폼 사업자들의 시장 지배력 강화 움직임이 기존 오프라인 유통 기업들의 이베이 인수전 참여를 유도했다는 분석이다.

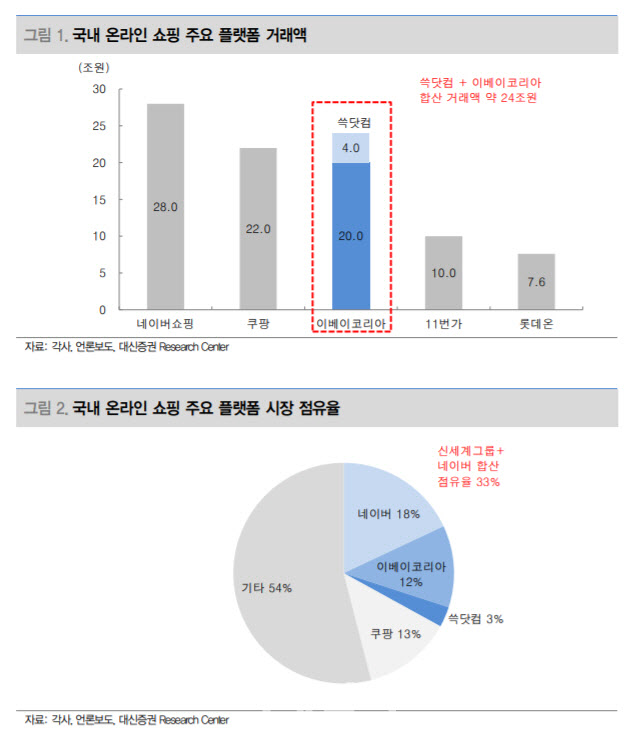

유 연구원은 “이베이코리아는 지난해 국내 온라인 쇼핑 시장에서 점유율 약 12%를 기록, 이마트의 쓱닷컴 점유율 3%와 더할 경우 이마트의 점유율은 단번에 15%로 뛰어 오르며 쿠팡을 누르고 국내 시장 점유율 2위 사업자가 된다”면서도 “시장 점유율 급등이라는 긍정적인 효과에도 불구하고, 인수 가격 고평가 논란, 이베이 플랫폼의 최근 트래픽 정체 등으로 인해 인수에 대해 부정적인 여론이 강했던 상황”이라고 설명했다. 또 “이런 가운데 이마트가 네이버와 컨소시움을 구성하면서 이마트 단독 인수 시에 발생할지 모르는 리스크에 대한 우려가 상당히 감소했다”며 “시장 지배력 1위 사업자인 네이버와의 협업으로 시너지가 발생할 것이라는 기대감 등이 주가에 반영되며 전일 이베이 인수 유력 소식에 이마트 주가는 3.4% 상승 마감했다”고 전했다.

이마트-네이버의 이베이 인수 가격이 언론 보도대로 4조 4000억원이라고 가정할 경우 이마트는 네이버의 참여 지분 20%(9000억원)를 제외한 80%의 지분을 매입, 약 3조 5000억원을 지불해야 한다.

유 연구원은 “이마트가 최근 유형 자산 처분으로 확보한 약 1조 5000억원과 보유 투자자산 1조원 가량을 합쳐도 약 1조원의 외부 조달이 필요한 상황으로 이는 재무적으로 부담으로 작용한다”며 “인수 후 시너지 발생 여부에 대해 회의적인 부분도 존재하지만 전일 주가 흐름에서도 알 수 있듯이 당장은 네이버와 손잡고 국내 온라인 쇼핑 시장에서 2위 사업자로 등극한다는 긍정적인 부분이 많이 부각되고 있는 것으로 보인다”고 짚었다. 이어 “단독 인수가 아닌 이마트-네이버 구조의 인수 방식으로 선회하면서 시장의 우려가 일부 해소되긴 하였으나 결국은 최종 인수 가격과 이베이 운영 방식에 대한 구체적인 전략에 따라 주가 향방이 결정될 것으로 판단된다”고 전했다.

|

![이륙 직전 기내 ‘아수라장'…혀 말린 발작 승객 구한 간호사[따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021301816t.jpg)