|

유안타증권은 18일 6세대 플렉시블 OLED 1개 라인(15K/월) 투자로 추정되며, 기존 6세대 플렉시블 OLED E6팹(Ph1,2 가동중, Ph3 증설중) 외 파주에서의 별도 추가 투자인 것으로 추정했다. 투자의견 ‘매수’에 목표주가 3만1000원 유지.

김광진 유안타증권 연구원은 “LGD의 증설목적은 북미 고객사향 IT제품 패널 대응 목적으로 추정되며 2024년 상반기부터 양산 가동될 예정”이라며 “이번 증설 완료 후 동사의 6세대 플렉시블 OLED 캐파는 현 45K/월에서 75K/월까지 확대될 전망”이라고 예상했다.

특히 이번 결정은 고정비 증가(분기당 약 1650억원)에도 불구하고 △OLED 전환 가속화 △북미 고객사내 역할 확대라는 두 가지 측면에서 긍정적이라는 분석이다.

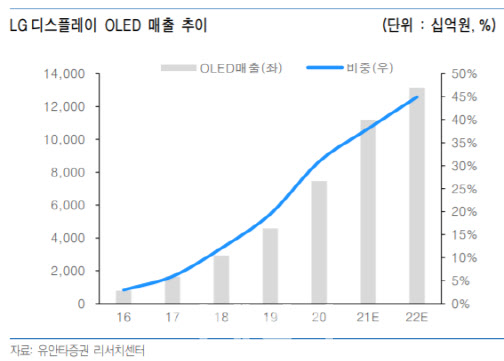

그는 “지난해 하반기부터 실적개선 기반이 된 LCD 가격상승이 종료된 만큼 중장기 경쟁력 확보를 위해 OLED로의 사업 전환은 필연적”이라며 “LGD의 OLED패널 매출 비중은 올해 38%에서 내년 45%로 증가가 예상되며, 이번 증설로 지속 확대가 가능할 것”이라고 진단했다.

또 북미 고객사내 역할확대 측면도 긍정적이라고 봤다. 내년부터 북미 고객사의 OLED채용 확대(기존 모바일→태블릿, 노트PC 등 IT제품)가 시작되며, 면적효과(모바일대비 대당 필요 면적 3~6배)로 인해 수요 증가효과가 매우 클 것이란 전망이다. 이번 증설로 신규 어플리케이션 대응이 가능해진 부분은 매우 긍정적이다.

김광진 연구원은 “LGD의 이번 증설과 관련 장비/소재 밸류체인 재조명이 가능할 것”이라며 “다만 E6 Ph3 증설은 이미 기존 캐펙스 계획에 반영된 부분으로 신규 라인투자는 1개 라인(15K/월)에 불과한데다 다소 긴 타임라인(2021~2023년)으로 진행되는 만큼 장비업체들의 낙수효과는 예상보다 크지 않을 것”이라고 판단했다.

LG디스플레이의 OLED 비중 지속확대에 따른 수혜 가능한 소재업체들(LX세미콘(108320), 이녹스첨단소재(272290))의 매력도가 상대적으로 높을 것이란 예상이다.

![러시아가 누리호 엔진 줬다?”...왜곡된 쇼츠에 가려진 한국형 발사체의 진실[팩트체크]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031301228t.jpg)

![살인 미수범에 평생 장애...“1억 공탁” 징역 27년 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031400001t.jpg)