22일 금융투자업계에 따르면 박승영 한화투자증권 연구원은 ‘5월, 매도’ 리포트에서 “5월 주식시장은 부진할 것”이라며 “지금부터 주식을 줄이고 위험 관리에 집중할 필요가 있다”고 밝혔다.

박 연구원은 “뒤늦게 시장에 들어온 개인들이 올려놓은 2차전지 관련주들이 5월 조정의 타깃이 될 것”이라고 “1~4월 너무 많이 올랐다. 그 상승 폭이 예상을 뛰어넘었기 때문에 하락 폭도 예상보다 클 수 있다”고 내다봤다.

|

이처럼 박 연구원이 2차전지를 비롯한 주가가 하락할 것이라고 보는 이유는 5가지 이유 때문이다.

첫째, 개인 투자자들 조정이 이미 시작됐다는 점이다. 박 연구원은 “개인 투자자들은 4월 들어 KODEX200 선물 인버스 ETF를 3680억원 순매수했고 KODEX 코스닥150 선물 인버스도 2690억 순매수했다”며 “2차전지 관련주를 산 개인과 인버스 ETF를 산 개인은 같지 않을 것이다. 개인 투자자들 안에서도 시장에 대한 생각은 달라지고 있다”고 지적했다.

둘째, 계절성이다. 박 연구원은 “2010년 이후 코스피 월별 등락을 보면 5월에 하락할 확률이 61.5%로 가장 높다”며 “코스닥도 다르지 않았다. 5월이 하락 확률 61.5%로 12달 가운데 가장 높았다”고 밝혔다.

셋째, 기업의 실적 부진이다. 박 연구원은 “1분기 실적이 발표되면 연간 실적에 대한 감을 잡을 수 있고 보통은 떠 있는 당해 실적 컨센서스가 하향되기 시작한다”며 “코스닥이 5월에 더 하락하는 이유도 실적 때문이다. 코스닥 기업들은 성장성이 높은 대신 이익은 적은데, 실적 발표 시즌이 되면 실적이 좋은 주식으로 수급이 몰릴 수밖에 없다”고 내다봤다.

넷째, 부진한 실물 지표다. 박 연구원은 “한국의 대(對)중국 수출 증가율(전년동기대비)은 -31.1%(1월), -24.3%(2월), -33.4%(3월)이었다”며 “미국 공급관리협회(ISM)의 3월 제조업지수는 46.3(2020년 5월 이후 최저치)까지 떨어졌고, 한국의 대(對)미국 수출 증가율도 1.6%(3월)로 밀렸다”고 꼬집었다.

다섯째, 고금리 지속 여파다. 박 연구원은 “글로벌 경기는 바닥에 근접하고 있지만 실적 컨센서스가 바로 돌아서진 않을 것 같다”며 “그렇다고 금리 인하를 기대할 수 있는 상황도 아니다”고 지적했다. 미국 연방준비제도는 내달 3일 공개시장위원회(FOMC) 회의에서 금리를 25bp(0.25%포인트) 올릴 전망이다.

이 때문에 박 연구원은 “재고 감소→신규 주문 증가→생산 증가의 사이클이 확인될 때 국내 기업들의 실적 기대도 커질 수 있을 것”이라며 “아직은 시간이 필요하고 본격적인 (주가) 반등은 여름에 확인할 수 있을 것”이라고 내다봤다.

|

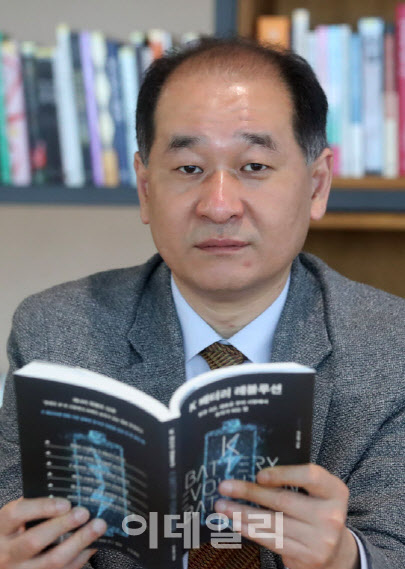

이같은 이유로 주식을 매도하라는 여의도 증권가 전망은 일부 주식고수들 입장과는 상반된다. ‘밧데리 아저씨’로 불리는 박순혁 금양 홍보이사는 최근 이데일리 인터뷰에서 “전기차 혁명 시대를 연 건 테슬라가 아니라, 배터리 제조 기업들이고 그 기술의 정점에는 한국(K) 배터리 업체가 있다”며 “여의도 일각에선 여전히 2차전지 사업에 대한 테슬라와 중국 기업의 찬양 일색이다. 대중들에게 실상이 제대로 전달되고 있지 않다”고 지적했다. (이데일리 4월5일자 <‘배터리 아저씨’ 박순혁 “전기차 주역 테슬라·中 아닌 K배터리”>)

박 이사는 최근 출간한 저서에서 “앞으로 10년은 K 배터리 핵심 8종목을 보유하고 있느냐 그렇지 않느냐로 투자 성과가 결정될 것”이라며 “(K 배터리 핵심 8종목을) 2025년 12월31일까지는 절대 팔지 않고 그대로 들고 가겠다”고 밝혔다. 8목은 LG에너지솔루션(373220), SK이노베이션(096770), 에코프로비엠(247540), LG화학(051910), 포스코케미칼, 나노신소재(121600), 에코프로(086520), 포스코홀딩스다.

그는 “‘한국 증시는 장기 투자하면 안 된다’는 말을 너무 쉽게 한다. 과연 그런가”라며 “대개 수익을 낼 수 있는 종목은 너무 일찍 팔고, 그렇지 않은 종목은 물리는 바람에 ‘비자발적 장기 투자’를 하는 경우가 많다”고 밝혔다. 이어 “‘한국 증시는 장기 투자하면 안 된다’고 했던 이들의 콧대가 납작해지는 날이 오길 바란다”고 덧붙였다.

![노인 타깃의 '이것'....30대 청년이 먹었더니 '오?' [먹어보고서]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000037t.jpg)

![1년 만에 45억 뛴 빅뱅 태양 집…대체 어떻길래[누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000097t.jpg)