|

KCC는 지난 1분기 연결 매출액 7817억원, 영업이익 228억원을 기록하며 시장 컨센서스를 하회하는 실적을 기록했다. 벤젠, 톨루엔, 자일렌 등 원재료 가격이 하락해 원가 부담이 줄어들 것으로 전망과 달리 매출 감소가 더 커 고정비 부담이 높아졌다는 분석이다.

김미송 케이프투자증권 연구원은 “입주 물량이 전년 대비 감소하면서 PVC창호 가동률이 대폭 하락했고, 입주와 관련된 일반건축자재 물량 또한 감소했다”며 “자동차용 도료는 중국 베이징 1공장을 중경 4공장으로 옮기고 있는 과정에서 매출 공백이 발생했다”고 설명했다.

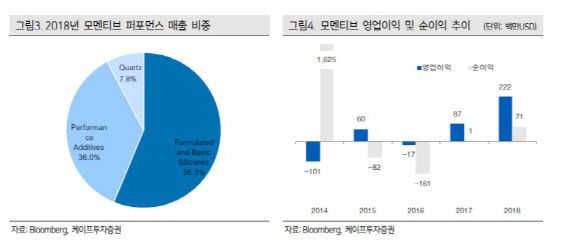

다만 1분기 기대 이하의 실적을 보인 것과는 별개로 모멘티브 인수에 따른 성장 모멘텀은 충분하다는 것이 케이프투자증권의 평가다. KCC가 글로벌 3위 실리콘 업체인 모멘티브를 인수하게 되면 실리콘 글로벌 2위 업체로 올라서게 된다. KCC-SJL파트너스-원익 컨소시엄은 지난달 미국 외국인투자심의위원회로부터 모멘티브 인수 승인 통보를 받아 내부적으로 딜을 마무리하는 절차 진행 중이다.

김 연구원은 “모멘티브가 KCC 이익에 기여할 경우 현재 KCC의 이익이 약 2배로 늘어난다는 점을 고려하면 주가수익비율(PER) 30배는 무리가 없다고 판단한다”며 “KCC는 모멘티브 인수 대금 마련을 위해 자사가 보유 중인 매도가능증권을 매각해 현금을 확보할 가능성이 있고 금융자산평가 손익으로부터 자유로워지면서 순이익 변동성도 작아질 수 있다”고 설명했다.

!['190억 펜트하우스' 장동건♡고소영의 집 내부 어떤가 봤더니…[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800090t.jpg)

!['720만원 복지비' 2주 휴식에 최신장비도 지원하는 이 회사[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800141t.jpg)