|

지니뮤직은 주요 주주들과의 시너지 효과를 내고 있습니다. 동사의 주주는 KT(030200)(36.0%), CJ ENM(035760)(15.3%), LG유플러스(032640)(12.7%) 등입니다. KT와 유플러스를 통해 B2B 고객이 유입돼 안정적인 성장을 보여주고 있다고 평가됩니다. 유통 부문은 CJ ENM의 음악을 지니가 국내외 음악서비스 사업자에게 독점 유통 대행해주고 있습니다. CJ ENM의 음악 재생 횟수에 지니의 매출이 연동돼 있는 구조입니다. B2C의 경우 직접 지니에 가입하는 고객들을 말하는데, 가입자평균매출(ARPU)이 B2B 대비 2배 이상 높아 수익성이 높습니다.

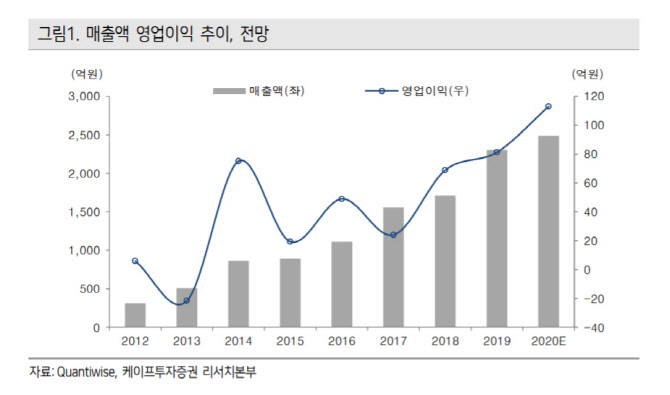

케이프투자증권 전망에 따르면 올해 지니뮤직은 영업이익 113억원을 낼 것으로 보입니다. 전년 대비 39.7% 증가한 수치이면서 사상 최대 규모입니다. 이는 해외음악 유통부문의 성장과 비용 통제에 따른 것으로 분석됩니다.

음악 유통부문에서 전년 대비 20% 이상 매출액 성장이 기대되는데, 일단 지난해 CJ ENM 투표조작 이슈의 악영향에서 벗어났습니다. 특히 해외향 음악유통 매출액은 지난해 121억원을 기록했는데, 올해 상반기에만 벌써 85억원의 수익을 냈습니다. 이같은 추세라면 올해 180억원, 내년엔 217억원으로 지속 성장이 점쳐집니다. 이대로라면 해외향 음원 유통 비중이 지난해 5%에서 올해 5% 내년엔 8%까지 확대됩니다.

김인필 케이프투자증권 연구원은 “올해 5월 텐센트 뮤직과 개선된 조건으로 음악 공급 재계약을 체결했고 추가적으로 해외 SNS 업체향으로 매출처 다변화 가능성도 있다”며 “최근 중화권 플랫폼 업체와 국내 콘텐츠 사업자 간 음악공급 계약이 이어지고 있는 것은 중화권 내 K-콘텐츠 수요 증가로 판단된다”고 설명했습니다. 지난 6월 큐브엔터(182360)는 왕이원뮤직과 7월엔 팬엔터테인먼트(068050)가 텐센트뮤직과 컨텐츠 계약을 맺은 바 있습니다.

코로나19에 방어적으로 대응, 프로모션 비용을 보수적으로 집행해 올해 영업이익률(OPM)은 4.6%로, 지난해 대비 1%포인트 상승할 것으로도 전망됩니다. 경쟁사의 부진으로 시장에서 유리한 위치를 차지할 가능성도 커졌습니다.

김 연구원은 “저가 프로모션을 자제해 ARPU 상승과 영업비용이 감소됐고 이는 영업이익률 상승으로 이어졌다”며 “2분기 영업비용 내 프로모션 비용은 37억원에서 29억원으로 전년 동기 대비 8억원 줄었다”고 분석했습니다.

이어 “비용 통제 기조는 하반기에도 이어질 걸로 예상된다”며 “주요 경쟁자인 FLO는 지속적인 영업적자 시현으로 프로모션 비용 집행 여력이 약화된 등으로 시장 경쟁이 완화돼 지니뮤직은 M/S를 유지하면서도 수익성을 개선할 것으로 전망된다”고 내다봤습니다.

|

![박재현 연임 못하나…한미사이언스, 이사회서 새 대표 후보 논의[only 이데일리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031101657t.800x.0.jpg)