|

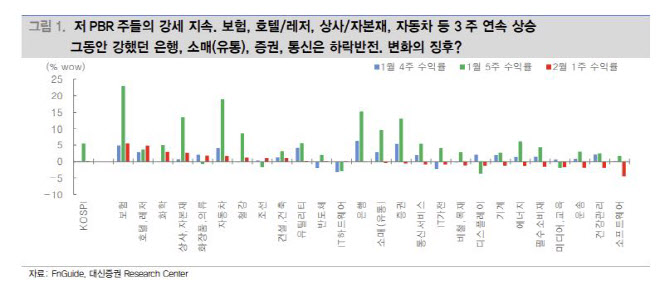

이러한 글로벌 상황 속 국내 증시는 저PBR주 중심으로 차익매물이 출회되면서 증시 변동성 확대가 계속될 것이라는 전망이다. 2월 중 한국형 기업 밸류업 프로그램의 자세한 내용과 방침이 공개된다는 점도 심리적 부담이라는 것이 이 연구원의 설명이다. 이 연구원은 “정부의 ‘기업 밸류업 프로그램’ 기대에 저PBR주는 급등했지만, 그만큼 기대가 높아졌고, 이에 상응하게 실질적인 내용이 높아진 기대치를 충족하거나 상회할 가능성은 낮아졌다”며 “여전히 저PBR주들의 자체 동력이 약한 상황에서 기대와 현실 간 간극을 확인할 시점이 가까워지고 있다”고 강조했다.

이어 “금융시장 불안, 외국인 수급 위축으로 저PBR주가 흔들리면 시장 전반이 흔들릴 것”이라며 “저PBR주 차익매물 강도에 따라 가격·밸류에이션 매력이 높은 업종으로 순환매가 전개될 수 있겠지만, 외국인 매수강도와 주가·업종 반등탄력도 크지 않을 것으로 보이는데 즉, 저PBR주들의 변동성 확대, 하방압력 크기가 순환매로 인한 소외주들의 반등보다 클 것으로 예상한다”고 덧붙였다.

향후에는 채권금리, 달러가 하향안정세를 보일 경우 순환매 장세가 재가동되면서 업종 색깔이 바뀔 수 있다고 이 연구원은 전망했다. 금리와 달러화 하향안정세가 외국인 순매수 유입으로 이어지겠지만, 외국인 투자자들의 선호 업종은 변할 가능성이 높기 때문이다. 그는 금리가 하향안정됨으로써 그동안 상대적으로 부진했던 업종과 종목들의 가격과 밸류에이션 매력이 부상할 것으로 예상했다. 특히 반도체와 조선을 주목해야 한다는 조언이다. 그는 “미국 물가 레벨다운, 소비 둔화, 제조업 경기 회복의 조합은 한국을 비롯한 제조업 국가들에 우호적인 투자환경”이라며 “최근 저PBR주에 밀려 소외되었던 반도체, 조선 업종의 반등시도를 기대한다”고 강조했다.

![SK, 역대 최대 5조1575억원 자사주 소각 결정…애프터마켓 10%대 급등[특징주]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031001416t.jpg)