|

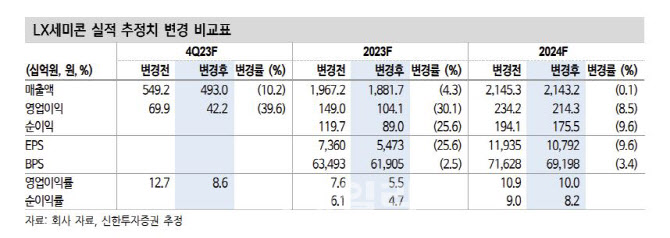

이에 따른 LX세미콘의 내년 매출액은 2조1000억원으로 전년보다 14% 늘고, 영업이익은 2143억원으로 전년보다 106% 증가할 것으로 남궁 연구원은 전망했다. 올해 고객사의 재고 소진에 따라 재고조정이 어느 정도 마무리됐으며, 내년 전방 세트 출하량은 3년 만에 성장세로 전환될 것으로 판단되기 때문이다. 다만, 8인치 반도체의 공급 부족을 경험했던 지난 2021~2022년의 수익성은 기대하기 어렵다는 것이 그의 설명이다. DDI 가격이 약 2년간의 상승 이후 하락세에 진입했기 때문이다. 전장용 OLED 및 IT OLED의 침투율 확대에 따라 코로나 특수성 이전 대비 수익성이 개선되며 10% 수준의 영업이익률을 기록할 것으로 전망한다.

남궁 연구원은 “IT OLED 채용이 본격적으로 시작되며 OLED 침투율 확대 스토리는 여전히 유효하고, 현재 12개월 선행 주가수익비율(12MF PER)은 8.1배로 수준으로 경쟁사 대비 저평가 상태다”라며 “북미 세트 업체의 DDI 다변화에 따라 신규 DDI 업체의 진출이 예상되며 리스크 요인이 증가한 것은 사실이나 내년 신규 업체의 OLED DDI 물량은 많지 않을 전망이라 LX세미콘의 DDI 실적에 부정적인 영향은 제한적일 것으로 판단된다”고 전망했다.

![[단독]승부 거는 MBK·영풍 연합…공개매수가 올린다](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092501262t.jpg)

![“SM엔터 시세조종에 고려아연 돈 태웠다”…재조명받는 원아시아파트너스[마켓인]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092501253t.jpg)

![남한 스타일한 김여정 줄게 다 줄게 춤추며 노래 [영상]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092501304t.jpg)