23일 김진우 한국투자증권 연구원은 보고서에서 “현대차(005380) 사장이 미국 매체와의 인터뷰에서 전기차 판매 목표 상향을 언급했다”며 “그룹 전체 순수 전기차 판매 목표를 기존 2025년 100만대에서 2026년 170만대로 상향 검토 중이라고 말했다. 전기차 시장 속도가 빨라 100만대로는 기존 점유율 목표인 8~10%를 달성하기 어렵기 때문”이라고 설명했다.

|

이어 “올해 주가가 부진한 배경은 이익보다 전기차로 귀결된다. 모든 자동차 회사들이 돈을 다 잘 벌다 보니 이익으로는 주가 상승이 제한적”이라고 분석했다.

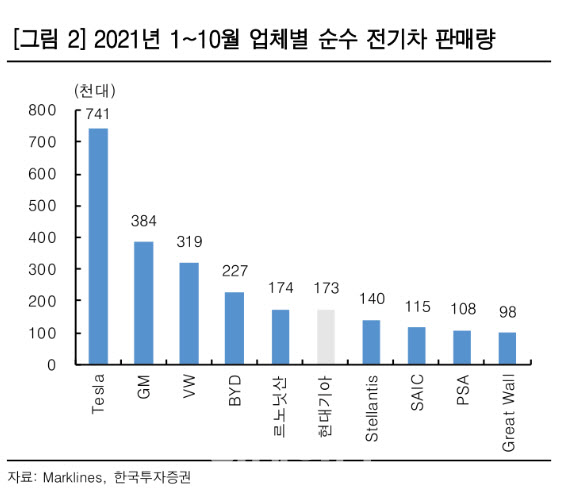

김 연구원은 “연초만 해도 현대차(005380), 기아(000270)는 GM, 폭스바겐과 테슬라의 뒤를 쫓는 업체 중 하나로 재평가 받았다. 그러나 현재는 GM, 폭스바겐보다 뒤처진 가운데 포드에게 추격을 허용하는 중”이라고 말했다. 이어 “배경은 전기차 대량생산 계획이다. 폭스바겐은 노조와의 타협이 GM과 포드는 정부의 지원이 뒷받침된다”며 “전용 플랫폼을 기반으로 한 현대기아 전기차 상품성은 우수하다. 아이오닉5는 각종 상을 휩쓰는 중이다. 그러나 이를 제대로 활용하지 못하고 있다”고 짚었다.

현대기아차는 경쟁사 대비 전기차 라인업 전개와 설비 확충이 더디다는 분석이다. 김 연구원은 “전기차 공장 신설보다 기존 내연기관 라인의 전기차 전환 시기가 핵심”이라며 “전기차 전환을 위해 노조, 공급망, 관계당국 등 다양한 이해관계자 간 조율과 타협이 필요하다”고 설명했다.

특히 금융시장은 이미 전체 자동차 시장이 전기차로 바뀐다는 전개 아래 자동차 회사들의 기업가치를 전기차 점유율과 내연기관 전환 속도에 따라 매기고 있다고 판단했다. 김 연구원은 “수소차, 자율주행, 로봇 등이 부족한 전기차 경쟁력을 메꾸기는 힘들다. 전기차 경쟁력이 근간이 돼야 한다”며 “내년 1분기로 예상되는 CEO 인베스터 데이에서 현대기아가 얼마나 구체적이고 공격적이고 현실적인 전기차 전략을 공개하느냐에 따라 자동차 업종의 주가와 미래 경쟁력이 결정될 것”이라고 전망했다.