|

양 연구원은 “VS 사업부는 흑자기조를 유지했으나 성과급 영향으로 매출 증가 대비 부진한 수익성을 기록했고, HE 사업부는 성수기에도 프리미엄 시장의 수요 침체 지속으로 부진했다”며 “BS 사업부는 신사업 투자 확대가 비용 단에서 부담으로 작용하는 상황”이라고 말했다.

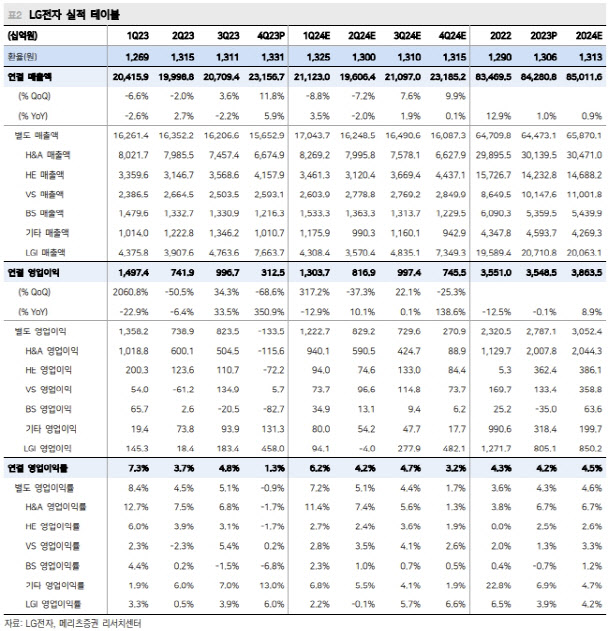

양 연구원은 LG전자의 올해 1분기 별도 기준 영업이익을 전년 동기 대비 10% 줄어든 1조2227억원으로 전망했다. 전년 높은 기저가 부담이지만 2018~2022년 평균 이익을 웃도는 실적 규모다.

그는 “지난해 실적 상승을 이끈 물류비와 재료비 절감 중 재료비는 꾸준히 우호적인 상황”이라며 “물류비만 글로벌 해상물류 병목 현상으로 우려가 제기되고 있지만, 대규모 물동을 운영하는 입지를 고려하면 최소한의 영향으로 해소될 것”으로 예상했다.

그러면서 LG전자의 올해 전체 별도 기준 영업이익을 전년 대비 1.8% 증가한 3조524억원으로 전망했다. 지난 추정치 대비 TV의 ASP 하락과 전기차 시장의 둔화를 반영, HE 사업부와 VS 사업부의 이익 추정치를 소폭 하향 조정한 셈이다.

양 연구원은 “LG전자에 기대하는 상반기 계절적 반등과 연간 이익 증가 가시성에 변화가 없는 상황에서 주가가 역사적으로 PBR 0.8배를 지지해왔다는 점을 상기할 필요가 있다”며 “실적 전망치 하향을 반영해 적정주가를 소폭 하향했으나 매력도가 부각될 시점”이라고 했다.

![“명품인 줄” 이부진, 아들 졸업식서 든 가방…어디 거지?[누구템]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021100594t.jpg)