|

앞서 이번주(5~9일) 코스피 지수는 전주 대비 3.02% 내린 1937.75에 장을 마감했다. 주말께 미·중 무역분쟁이 재차 고조된 탓에 이번주 코스피 지수는 종가 기준 1900선까지 주저앉기도 했다. 코스닥 지수는 지속된 하락에 지난 5일 사이드카가 발동되기도 했다. 코스닥 시장에 급락으로 인해 사이드카가 발동한 것은 지난 2016년 6월 이후 3년 2개월 만의 일이다.

한국 증시를 흔들었던 가장 큰 요인으론 ‘트럼프 쇼크’가 꼽히지만 사실 위안화의 움직임 역시 역할이 작진 않았다. 위안화의 움직임은 중국 정부가 미·중 무역분쟁을 어떻게 받아들이고 있는지를 보여주기 때문이다. 도널드 트럼프 미국 대통령이 중국산 수입품에 추가 관세를 매겨 중국 수출기업의 가격경쟁력을 약화시킨다면, 중국 측은 위안화 가치를 인위적으로 절하함으로써 수출기업의 경쟁력을 보강해줄 수 있는 까닭이다. 즉, 미국이 관세로 중국을 위협한다면 중국은 통화정책으로 미국을 위협하는 셈이다. 실제 5일 장마감께 역외 달러·위안 환율이 달러당 7.0767위안을 기록해 심리적 저항선인 7위안선을 뚫은 것도 5일 장이 급락한 또 하나의 원인으로 꼽힌 바 있다.

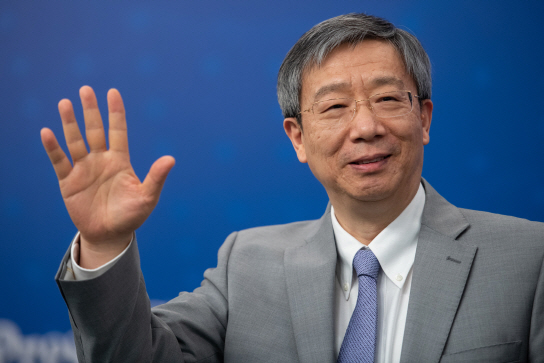

문제는 당분간 중국이 ‘포치’를 계속 용인할 것으로 보이면서 미·중 무역분쟁의 갈등이 더 고조될 수 있다는 점이다. 이강 행장의 한마디도 이러한 위기감을 더욱 고조시켰다.

이강 행장은 지난 5일 인민은행의 SNS 계정을 통해 “8월 이후 많은 통화가 미국 달러보다 평가절하됐으며 위안화도 일정 부분 영향을 받았다”며 “이는 시장이 결정한 것”이라고 잘라 말했다. 앞서 이날 인민은행은 “일방주의와 보호 무역주의 조치 및 대중 추가 관세 부과 예상 등의 영향으로 달러·위안 환율이 7위안을 넘어섰다”고 발표한 바 있다. 즉, 트럼프 쇼크 때문에 위안화가 절하될 수밖에 없었던 것이지 중국이 인위적으로 절하시킨 건 아니라는 뜻이다.

‘모르쇠 작전’을 펼치는 중국. 만약 이들이 위안화를 더 큰 폭으로 절하시킨다면 한국 증시는 피해가 불가피하다. 신흥국 통화 동반약세가 글로벌 투자자금을 신흥국으로부터 빠져나오게 만들고, 위안화 약세에 따라 중국의 구매력(수입)이 약해지면서 신흥국 국가들의 수출여건을 어렵게 만들기 때문이다.

김용구 하나금융투자 연구원은 “앞서 중국 정부는 위안·달러 환율 7위안선을 넘는 ‘포치’를 용인했는데 이는 미국의 관세 추가부과에 대한 수출가격 경쟁력 제고, 무역협상에 따른 추가 대미 압박카드 성격으로 해석이 가능하다”며 “향후 중국 정책 향방이 위안·달러 7.5위안을 넘어서는 미국에 대한 공세적 대응으로 구체화될 경우 신흥국 및 한국 증시는 내홍을 겪을 수밖에 없다.”고 짚었다. 미국과 중국의 신경전에 한국 투자자는 연일 괴로울 뿐이다.

![1700원 vs 5700원, 스벅도 못 피한 커피 전쟁[중국나라]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601133t.jpg)

![‘위증을 교사했는데 교사범은 아니다'…왜?[이슈포커스]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601162t.jpg)

![이동휘·정호연, 공개 열애 9년 만 결별[공식]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600068t.jpg)