|

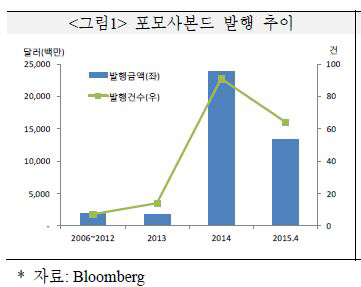

대만 정부가 2013년 3월 위안화표시 채권 발행을 허용한 이후 중국 정부의 위안화 국제화 노력과 대만 정부의 포모사본드 시장 활성화를 위한 규제 완화 등이 맞물려 발행이 늘었다.

대만 금융감독국(FSC)가 작년 2월 포모사본드 투자에 대한 외국기관투자자 자격요건을 폐지한 데 이어 6월에는 보험사들의 해외투자 한도 산정 때 포모사본드 투자금액을 제외했다.

중국계 금융기관의 경우 2013년 기준 딤섬본드 평균 조달금리가 4.11%지만 위안화표시 포모사본드는 3.38%로 낮았다. 달러표시 채권 역시 포모사본드로 발행하면 그 외 지역에서 발행할 때에 비해 0.01%포인트에서 최대 0.3%포인트까지 낮은 금리를 적용받을 수 있다.

이에 따라 한국 기업들도 포모사본드 발행에 나서고 있다. 지난 2010년 6월 수출입은행이 처음으로 2억7000만달러 규모의 달러표시 포모사본드를 통해 자금을 조달한 이후 하나은행, 한국도로공사, 우리은행 등이 위안화표시 포모사본드를 발행했다. 4월 기준 한국기업의 포모사본드 발행규모는 9억5000만달러다.

모선영 국제금융센터 연구원은 “국내 기관들도 조달비용 및 차입선 다변화 차원에서 포모사본드에 대한 적극적인 검토가 필요하다”며 “다만 다른 국가의 자본시장에 비해 포모사본드 시장이 초기 단계인데다 주요 투자자인 보험사의 채권만기보유 성향을 감안할때 외부 상황에 따라 발행 여건이 크게 바뀔 수 있다는 점은 유의해야 한다”고 말했다.

![이륙 직전 기내 ‘아수라장'…혀 말린 발작 승객 구한 간호사[따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021301816t.jpg)

![야산서 발견된 백골 소년…범인은 동료 ‘가출팸'이었다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021400001t.jpg)