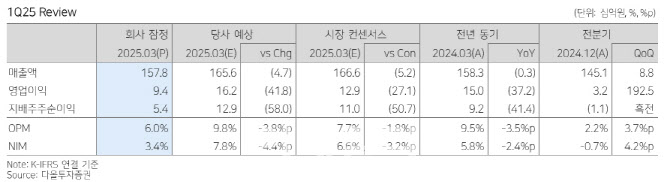

이지수 다올투자증권 연구원은 27일 “1분기 매출액은 전년 동기 대비 0.3% 감소한 1578억원, 영업이익은 37.2% 감소한 94억원을 기록했다”며 “계절적 성수기임에도 불구하고 펠루비(소염진통제) 경쟁 심화에 따른 매출 감소, 원가율 상승, 연구개발비 증가, 자회사 사업 재편 등으로 시장 기대치를 하회했다”고 진단했다.

이어 “2025년부터 천식 치료제 심비코트와 풀미코트 렛스국 내 판매 개시, 펠루비에즈정 출시로 기존 매출 감소 보완 예정”이라며 “만성질환치료제 매출 확대와 코대원·콜대원 등 핵심 제품의 안정적 매출로 외형 성장이 기대되며 마케팅 강화, 비용 효율화, 자회사 실적 성장으로 수익성 개선이 전망된다”고 짚었다.

또 “자회사는 연내 손익분기점(BEP) 달성이 목표지만 펠루비 매출 둔화, 연구개발비 증가는 반영해 2025년 실적 추정치를 보수적으로 조정했다”면서 “이에 따라 연간 매출액은 전년 대비 6.8% 증가한 6390억원, 영업이익은 48.1% 증가한 418억원으로 추정한다”고 말했다.

이 연구원은 “최근 메리클릭스(DW-4902)의 자궁근종 국내 임상2상 데이터가 발표됐다”며 “주평가지표인 과다 월경 개선뿐 아니라 근종 크기 감소, 빈혈 개선, 통증 완화 등 부평가지표에서도 긍정적인 결과를 확보해 신약 후보물질로 가치가 있다”고 설명했다.

그러면서 “P-CAB 계열 신약 DW4421은 임상3상 신청 완료, 하반기 개시 예정. GLP-1 계열 성분 빅타민 비만 패치제 DW1022는 임상1상 결과 도출로 유사한 동물모델 안전성 확인, 후속 임상 진행 방향 검토 중”이라며 “종합 임상 성과에 따라 기업가치 재평가 가능할 전망”이라고 내다봤다.

|

!["고맙다"...'제자와 부적절 관계' 들통난 교사가 남편에 한 말 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/12/PS25121500001t.jpg)