|

김지산 키움증권 연구원은 “LS(006260)가 동제련 잔여지분 인수로 무엇보다 기업가치 측면에서 당장 주당순이익(EPS)가 25% 증가할 것”이라며 “동제련, 전선, 엠트론, I&D 등 핵심 자회사가 모두 비상장 상태이면서 지분율이 100%에 가깝기 때문에 과도한 지주사 할인에서 벗어나야 할 것”이라고 말했다.

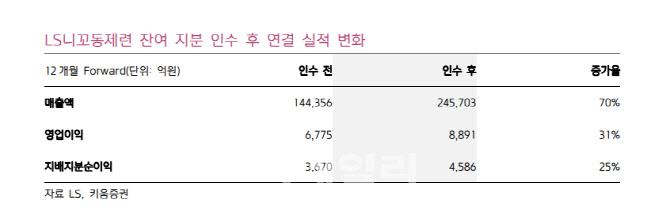

LS는 지난 19일 LS니꼬동제련의 잔여 지분(49.9%) 인수를 전격 발표했다. 이로써 동제련 부문이 지분법 평가 대상이 아니라 연결 대상에 포함돼 온전한 실적이 반영된다. 지분 인수 효과로서 12개월 선행(Forward) 지배지분순이익이 4586억원으로 인수 전보다 25% 증가하고, 이에 기반한 주가수익비율(PER)은 4.2배에 불과하다.

그는 “이제는 핵심 자회사에 대한 지분율이 동제련 100%, 전선 91.3%, 엠트론 100%, I&D 93.2%, ELECTRIC 47.3%로서, ELCTRIC을 제외하면 모두 100%에 근접한 비상장 자회사인 만큼 지주사에 대한 과도한 밸류에이션 할인이 불필요하다”고 판단했다.

LS가 동제련의 공동 경영 파트너인 JKJS로부터 지분 49.9%를 9331억원에 인수하기로 했다. 동제련의 기업가치를 1조8900억원으로 평가한 것으로서 올해 예상 실적 기준 PER 7.0배에 해당하며 인수 가격이 매력적이라고 평가했다.

그는 “인수 자금 조달을 위해 JKL파트너스에게 교환사채 4700억원을 발행하는데, 교환청구기간이 2024년부터이기 때문에 한동안 지분율 희석을 감안하지 않아도 될 것”이라고 말했다.

지분 인수 시점도 적절해 보인다고 평가했다. 동제련이 실적 개선 사이클에 진입했고, 역대 최고 실적이 예상된다는 점에서다. 1분기 영업이익과 순이익은 각각 1120억원(전년비 +164%), 768억원(441%)으로 전년 동기 대비 대폭 개선됐다. 제련 수수료(TC)가 톤(t)당 65달러로 7년 만에 상승 전환했고, 금, 은, 팔라듐 등 귀금속의 호조세가 이어진 영향이다. 1년 전만 해도 적자였던 황산의 영업이익률이 70%로 치솟았다.

그는 “황산 가격 급등세는 정유사 유황 생산량 감소, 곡물 가격급등에 따른 비료 수요 증가 등에 기인하며, 당분간 호황이 이어질 것”이라고 전망했다.

제련수수료는 광산 개발 증가 등 수급 여건을 감안하면 2024년까지 상승세가 지속될 것으로 예상했다. 1분기에 전기동 기간손실이 발생했고, 2분기에 환입될 예정인 만큼 2분기 실적 개선폭이 확대될 것으로 분석했다.

그는 “올해 동제련 순이익은 2715억원(+19%)으로 추정되며, LS의 지배지분순이익에 고스란히 반영될 것”이라고 예상했다. 아울러 단독 경영 체제에서는 신규 소재 사업에 속도를 낼 것으로 기대했다. LS는 이차전지 소재(황산니켈), 반도체 세척 소재(PSA), 태양광 은(Ag) 페이스트 등을 육성할 계획이다. 또한 디지털 트랜스포메이션을 추진하고 있어 경영 효율성이 향상될 것으로 내다봤다.

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)