투자의견 ‘매수’, 적정주가 2만 9700원 ‘유지’

[이데일리 이정현 기자] 메리츠증권은 이노션(214320)에 대해 “어려운 광고 업황을 딛고 시장 컨센서스에 부합하는 2분기 실적을 기록했다”고 평가했다. 투자의견은 ‘매수’, 적정주가 2만 9700원을 ‘유지’했다.

정지수 메리츠증권 연구원은 7일 보고서에서 “계열 광고주의 신차 대행 및 BTL 캠페인 집행이 실적 개선을 주도하고 있으나, 2024년 상반기 기준 해외에서만 총 40개의 신규 광고주를 영입하는 등 비계열 비중이 확대되고 있는 점 또한 긍정적인 변화로 볼 수 있다”며 이같이 밝혔다.

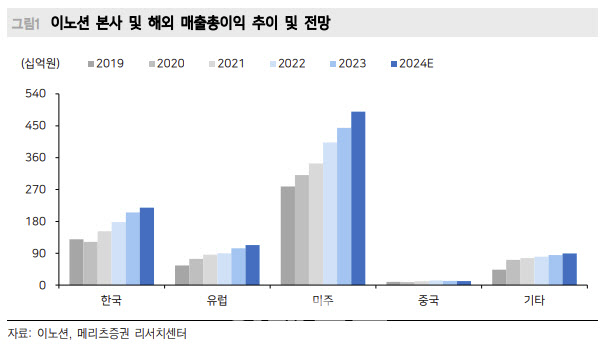

이노션은 2분기 연결기준 매출총이익으 전년동기대비 9.8% 증가한 2344억원, 영업익은 12.1% 적은 367억원으로 시장 컨센서스에 부합했다. 본사 매출총이익은 디플랜 360, 이노션에스의 실적 온기 반영과 EV3 등 계열 전기차 캠페인 집행으로 3.5% 증가한 540억원을 기록했다. 해외는 계열과 비계열 모두 매체 대행이 증가한 미주와 유럽 지역 성장으로 매출총이익 12.1% 늘어난 1809억원을 기록했다. 다만 디플랜360 인력 충원과 이노션에스 초기 인력 채용으로 인건비가 전년 대비 15.2% 증가하면서 영업이익률은 소폭 하락했다.

메리츠증권은 이노션의 연결기준 올해 영업익이 전년대비 4.9% 늘어난 1568억을 기록할 것으로 전망했다.

정 연구원은 “여전히 쉽지 않은 광고 업황이지만 하반기에는 소비 심리 회복을 위한 광고 집행 확대로 외형 성장 및 이익 개선이 지속될 전망”이라며 “하반기 EV3 글로벌 출시에 힘입어 미주와 유럽 중심의 성장이 기대되며, 미주 자회사 웰콤은 월마트, 이솝, 푸드뱅크 등 글로벌 대형 리테일 광고주를 신규 영입하며 비계열 부문 확장에 기여할 전망”이라 내다봤다.

![뉴진스, 脫 하이브 선언… "29일부로 전속계약 해지" [종합]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112801652t.jpg)

![北 지하철에 '언더아머' 가방 멘 학생...요즘 평양은 [영상]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112801602t.jpg)