조병현 유안타증권 연구원은 17일 보고서에서 “금리 측면의 이슈보다 향후 증시 입장에서는 대차대조표의 축소와 관련된 우려가 향후 FOMC와 관련해 새로운 경계 요인이 될 소지가 있다”고 짚었다.

|

그는 제롬 파월 의장이 언급한 대차대조표 축소를 언급하면서 “테이퍼링(매입 자산 축소)이 유동성 공급 속도를 줄이는 것이라면 대차대조표 축소는 말 그대로 유동성을 흡수하는 작업인 만큼 이에 대한 논의가 진행된다는 점은 증시에 있어서 경계심을 자극하는 소재로 자리잡을 개연성이 크다”고 설명했다.

대차대조표 축소란 연준이 테이퍼링(자산 매입 축소)를 넘어서서 자산을 매입하지 않고 자산을 줄여나가는 것을 의미한다. 지난 2017년 10월 연준은 만기 도래 자산의 재투자 금지를 통해 대차대조표의 축소 작업을 결정했고 2019년 8월까지 이를 진행했던 사례가 있다. 이 기간 동안 글로벌 제조업 사이클의 둔화, 미중 무역 분쟁 심화 등과 같은 매크로 측면의 이슈가 겹쳐지면서 국내를 비롯한 글로벌 증시가 전반적으로 부진한 흐름을 보였다.

하지만 조 연구원은 통화정책의 방향성이 확실해진 만큼 펀더멘털에 보다 집중할 필요가 있다고 조언했다. 연준의 대차대조표 축소 당시 글로벌 전체적인 추이와 달리 기업이익 전망치가 상승하는 흐름을 보였던 미국은 상승세를 보였기 때문이다.

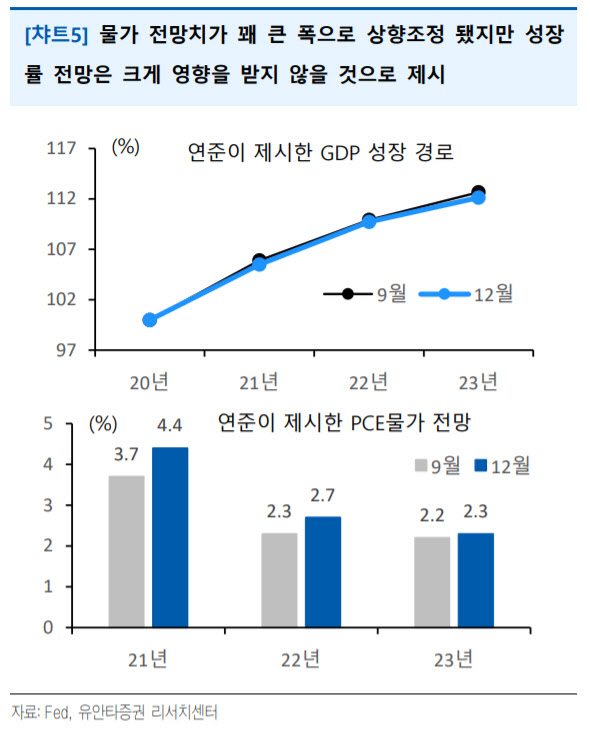

이번 연준의 매파적 성향에도 증시의 단기 반응은 나쁘지 않은 수준이었다. 조 연구원은 회의에서 제시된 전망치를 보면 올해부터 2023년까지 인플레이션 전망치를 모두 상향조정했음에도 불구하고 국내총생산(GDP)이나 고용 등 성장과 관련된 지표들을 견조하게 제시했다는 점을 이유로 들었다. 현재 수준의 인플레이션은 성장률에 치명적인 충격을 주지는 않을 것이라는 연준의 자신감으로 시장이 해석했다는 것이다.

조 연구원은 “결국 중요한것은 펀더멘털에 대한 기대감 회복 여부”라면서 “통화정책의 중요성은 높지만 이미 방향성은 확정됐기 때문에 결국 2022년 증시를 좌우할 것은 펀더멘털의 방향성”이라고 설명했다.

![피아니스트 아내의 문란한 성생활...그 끝은 '납치살해' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200065t.jpg)