[이데일리 안혜신 기자] 신한금융투자는 17일

바텍(043150)에 대해 최근 섹터 센티먼트 악화로 인한 주가 하락에 따른 괴리율 축소를 위해 목표가를 6만300원으로 하향 조정한다고 밝혔다. 투자의견은 ‘매수’를 유지했다.

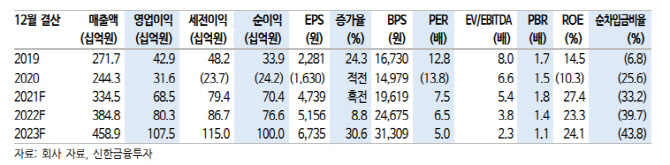

올해도 덴탈시장은 밸류마켓의 성장이 주도 할 것이며 글로벌 시장점유율 4위인 바텍의 높은 점유율은 계속 유지될 전망이다. 올해 최대 실적 갱신이 계속될 것이며 점유율 기반 디지털덴탈장비 및 솔루션으로의 사업 확장 또한 진행되고 있어 기존 목표 주가수익비율(PER)로의 재상향 또한 가능하다.

내년 주요 수출지역에서의 프리미엄 제품 출시와 CAPA증설을 통한 외형성장이 예상된다. 중국에서 그린(Green) 16, 그린18을 출시하며 프리미엄 제품 판매 확대를 통한 평균판매가격(ASP) 상승을 이룰 전망이다. 그린 16, 18 제품은 관측시야(Field of View)가 넓은 제품으로 중국 임플란트 및 치아 교정 시장 성장과 함께 수요증가가 예상된다. 프리미엄 제품들은 매출총이익률(GPM)이 가성비 카테고리 제품 대비 약 10% 더 높다. 올해 하반기부터 생산시설 가동에 따라 중국을 포함한 아시아 지역 매출액 또한 2021년 대비 20.9% 증가한 1102억원을 시현할 전망이다. 올해 북미, 유럽지역에서의 구강스캐너 및 초고가라인인 그린엑스(GreenX) 판매가 본격화되며 각 지역의 매출액 증가를 이끌 전망이다. 내년 북미, 유럽지역 매출액은 전년비 147% 늘어난 1962억원으로 전망했다.

올해 4분기 실적은 매출액 전년비 15.4% 늘어난 913억원, 영업이익 18.5% 증가한 177억원으로 예상했다. (+정민구 연구원은 “4분기는 연간 최대 성수기로 4분기부터 3D구강스캐너 신제품 판매 효과 또한 나타나며 분기 사상 최대 실적을 다시 한번 경신할 것”이라면서 “지난해 4분기 실적은 매출액 전년비 15.4% 증가한 913억원, 영업이익은 18.5% 늘어난 177억원으로 예상한다”고 말했다.

그는 이어 “4분기는 연간 최대 성수기”라면서 “4분기부터 3D구강스캐너 신제품 판매 효과 또한 나타나며 분기 사상 최대 실적을 다시 한번 경신할 것”이라고 덧붙였다.

![경찰, 승진 지역 내 서장 역임 1회 제한 없앤다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031101296t.jpg)