|

[뉴욕=이데일리 안승찬 특파원] ‘투자의 귀재’ 워런 버핏이 한 헤지펀드와 100만달러(약 11억원)짜리 내기에 뛰어들었다. 10년 전 일이다. “똑똑한 사람들이 헤지펀드를 운용하고 있지만 그들의 지능(IQ)이 투자자에게 받아가는 수수료만큼은 안 될 것”이라는 버핏의 비판에 프로티지 파트너스라는 뉴욕의 한 헤지펀드가 발끈해 버핏에게 내기를 제안한 것이다. 그렇게 자신 있으면 10년 뒤 누구 말이 맞는지 어디 한번 겨뤄보자는 거였다.

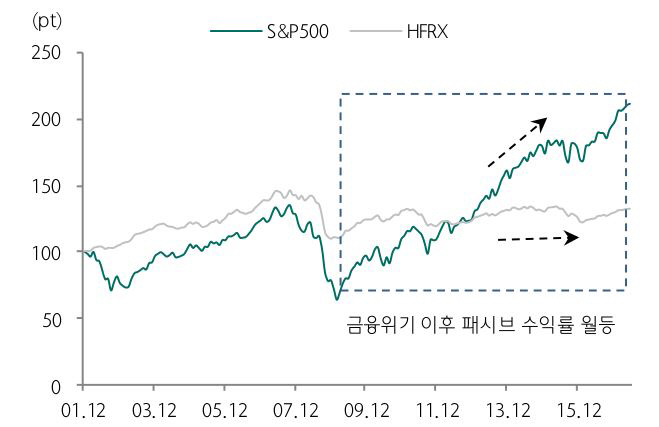

버핏은 순순히 내기를 받아들였다. 그는 자신의 소신에 따라 스탠더드앤드푸어스(S&P) 500 지수에 따라 수익률이 결정되는 인덱스 펀드에 투자했다. 종목을 고르지 않고 지수를 그대로 추종하는 수비적이고 안정성에 중심을 둔 ‘패시브 투자(passive investing)’다. 반면 헤지펀드는 펀드매니저들이 주가 상승이 예상되는 종목을 직접 골라 매입하는 공격적인 형태의 ‘액티브 투자(active investing)‘ 펀드 5곳에 투자했다.

10년간의 결투는 버핏의 압승으로 끝났다. 버핏이 투자한 인덱스 펀드는 연평균 7.1%의 수익률을 기록했지만, 프로티지 파트너스의 수익률은 2.2%에 그쳤다. 판돈 100만달러는 버핏의 회사인 버크셔 해서웨이 주식으로 묻어놓았는데, 10년 사이 버크셔의 주가가 121% 오르는 바람에 버핏이 가져갈 돈도 222만달러(약 24억원)로 불어났다. 버핏은 이 돈을 자선단체 ‘걸스 오브 오마하’에 모두 기부했다.

원숭이보다 못한 전문가라니..패시브의 압승

|

실제로 다우존스의 분석에 따르면 최근 15년 동안 펀드매니저가 적극적으로 투자 종목을 발굴한 미국의 액티브 펀드의 82.2%가 S&P 500 지수의 상승률보다 낮은 수익률을 기록한 것으로 나타났다. 10개 중 8개는 S&P 500 지수 상승률보다 나빴다는 뜻이다. 다우존스는 분석 기간이 길수록 이런 경향이 더욱 두드러진다고 전했다. 결론이 여기서 끝나지 않는다. 버핏의 승리는 한편으로 인간의 실패를 상징한다. 시장의 불확실성과 맞서 ‘플러스 알파’의 추가 수익을 내려는 인간의 노력을 무위로 만드는 결과이기 때문이다. 버핏의 승리와 헤지펀드의 실패는 1988년 월스트리트저널이 눈을 가린 원숭이가 다트를 던져 구성한 포트폴리오와 전문가 4명이 구성한 포트폴리오의 대결을 상기시킨다. 14년간의 수익률 비교에서 원숭이의 포트폴리오가 2.3%의 수익을 올려 전문가(수익를 1.2%)보다 앞섰다는 충격적인 결과가 나왔다. 인간의 노력이 별 소용이 없다는 허무한 결론으로 이끈다.

내기에서 진 프로티지 파트너스의 펀드매니저 테드 사이데스는 매우 안타까워 했다. 그는 블룸버그 기고문에서 “예상했던 것보다 S&P 500 지수가 너무 좋았다”면서도 액티브 투자를 포기할 생각이 없다고 했다. 사이데스는 “만약 내기 기간을 10년 더 연장하면 이길 수 있었을텐데..”라고 아쉬움을 감추지 못했다.

“작은 비용으로 꾸준한 수익..죽거든 인덱스에 투자하라”

|

게다가 버핏은 미국 경제가 더 발전할 것으로 믿는다. 버핏 지난 4일 타임지에 기고한 글에서 “미국경제의 기적은 야구경기로 치면 초반전에 불과하다”면서 낙관론을 폈다. 그는 미국의 다음 세대가 더 나은 삶을 살 것이고, 생활수준도 더 좋아질 것이라고 밝혔다. 경제가 발전하면 S&P 500 지수는 결국 오르게 마련이라는 게 버핏의 생각이다.

한국에서도 버핏의 추종자가 많아졌다. 올해 들어 인덱스 펀드의 순자산(투자 원금 + 수익금)이 사상 처음으로 액티브 펀드를 넘어섰다. 수수료도 낮고 성과가 좋은 인덱스 펀드의 수익률이 좋아지자 자금이 들어오고, 이는 추가 수익으로 이어지는 선순환 고리가 만들어지면서 인덱스 펀드의 전성시대가 열렸다.

ETF로 효율성 높아져..“플러스 알파, 더 어려워졌다”

액티브 투자가 실패할 수밖에 없는 구조적인 이유가 있다. 시장의 효율성이 갈수록 높아지기 때문이다. 2013년 노벨 경제학상을 받은 미국 시카고대의 유진 파마 교수가 주장하는 ‘효율적 시장 가설’ 이론이다. 대박 종목에 투자하려면 좋은 종목을 싼값에 사야한다. 그래야 ‘플러스 알파’의 수익률이 가능하다. 그런데 각종 재료와 정보가 금융시장의 가격에 즉각적으로 반영되면 가치보다 싼 값의 종목을 발굴하는 게 점점 어려워진다.

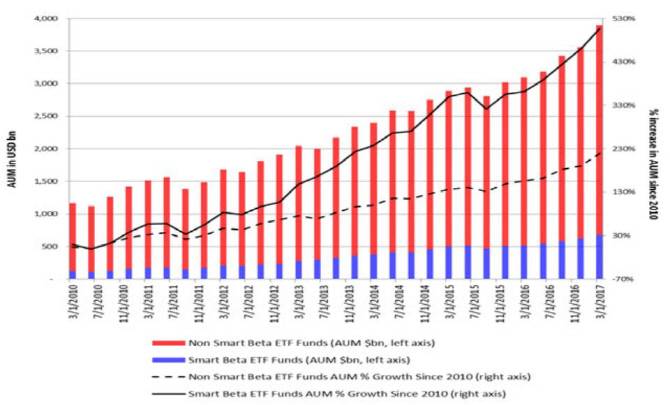

특히 ETF(상장지수펀드)가 급격히 늘어나면서 시장의 효율성이 더 높아졌다. 뉴욕 맨해튼의 3대 독립 리서치로 통하는 엠피리컬 러서치의 양성수 파트너는 “ETF에 투자하면 시장 전체를 한꺼번에 샀다 팔았다하는 효과가 있다”면서 “전 세계적으로 ETF가 급성장하면서 재료가 시장에 반응하는 속도가 엄청나게 빨라졌고, 이는 시장이 그만큼 더 효율적이 됐다는 뜻”이라고 말했다. 효율적인 시장에서 허점을 찾아내긴 여간 어려운 게 아니다. 대박 종목을 찾는 펀드매니저는 먹고 살기 더 어려워졌다. 김훈길 하나금융투자 애널리스트는 “한국시장이나 미국시장 모두 효율적 시장 상황에 도달한 상황”이라며 “이런 상황에서 지속적으로 (지수를 넘어서는) 초과 수익을 얻는다는 것은 구조적으로 불가능에 가깝다”고 지적했다. 결국 액티브 투자는 ‘플러스 알파’라는 추가 수익은 없고 수수료 부담이라는 단점만 부각될 수밖에 없다는 뜻이다.

노예의 길 갈건가..AI 활용한 스마트베타 ETF 부상

|

이 글에선 패시브 투자가 시장의 순기능을 왜곡시킨다는 주장을 폈다. 시장의 본령이 좋은 기업에 자본이 더 많이 배분되고, 부실한 기업에 자본이 더 많이 빠져 나가야 하는 데, 시장을 그대로 따라가는 패시브 투자자가 대세가 된다면 오히려 자본 배분의 효율성이 떨어질 수 있다는 지적이다.

대형주 쏠림 현상은 인덱스 투자의 대표적인 부작용이다. 인덱스에 포함되는 일부 대형주를 중심으로 자본이 쏠리고, 중소형주의 소외 현상이 점점 심해지기 마련이다. ‘플러스 알파’를 추구하는 인간의 본성은 아직 사라지지 않았다. 단순한 패시브 투자를 넘어서려는 시도가 끊이지 않는다. 이른바 ‘스마트베타 ETF’도 그런 시도 중 하나다. 스마트베타 ETF는 시장 수익률을 그대로 따라가는 ETF에 특정 개념을 추가한 ETF다. 예를 들어 주가순자산비율(PBR, 주가/주당순자산)이 낮은 저평가 종목만 편입하는 가치주 ETF라던지, 일정 수준 이상 배당성향을 가진 종목만 편입하는 고배당 ETF 같은 시도다. 미국 ETF 시장으로 유입되는 자금 중에서 스마트베타 EFT로 모이는 자금의 비중이 이미 20%를 넘어설 정도고 급부상하고 있다.

‘플러스 알파’를 추구하는 월가의 시도는 AI(인공지능)이라는 새로운 영역까지 확대되는 분위기다. 월가의 한 관계자는 “세계 최대 자산운용사인 블랙록은 AI를 통해 아마존의 구매 흐름이나 위성을 통해 쇼핑몰 주차장을 분석해 소비자물가 상승률을 미리 예측하는 프로그램을 도입하고 있다”면서 “단순한 지수 투자를 넘어서려는 시도는 계속될 것”이라고 말했다.