2일 박상현 iM증권 연구원은 “우려했던 고용시장 및 소비경기가 양호한 흐름을 보여준 가운데 물가압력도 미 연준의 목표 수준에 다가섰다”며 “유동성 랠리 기대감이 유효하다”고 말했다.

그는 8월 고용지표, 특히 비농업 일자리수를 가늠해볼 수 있는 주간 실업수당청구건수가 지난주 23만 1000건 수준을 기록한 점에 주목했다. 박 연구원은 “8월 4주 평균값도 23만 2000건으로 7월 23만 8000건보다 소폭 낮아졌다”며 “큰 폭의 하락은 아니지만 실업청구건수 안정세는 고용시장이 우려만큼 냉각되지 않고 있음을 시사한다. 따라서, 금주 발표될 8월 고용지표 중 핵심지표인 비농업일자리수 및 실업률이 7월보다 개선될 것으로 보인다”고 말했다. 이어 “시장 컨센서스에 따르면 8월 비농업일자리수 증가 규모는 16만 5000건(7월 11만 4000건), 실업률은 4.2%(7월 4.3%)를 기록할 것”이라고 예상했다.

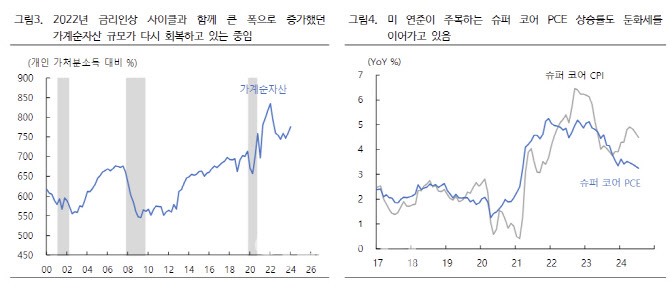

소비지표도 견조하다. 그는 “7월 개인소득과 실질 개인소비 증가율이 모두 시장 예상치를 상회했다”며 “고용시장이 다소 둔화되고 있는 것은 분명하지만 개인소득이나 소비사이클애는 아직 큰 악영향을 미치지 않는다는 것”이라고 강조했다. 이어 “소비사이클이 견조한 추세를 유지하고 있는 배경 중에 자산효과도 눈 여겨 볼 필요가 있다”며 “올해 1분기기준으로 가계 순자산 규모가 증가 중”이라고 설명했다. 2022년 금리인상 사이클과 함께 큰 폭으로 감소했던 가계 순자산 규모는 주가 상승 등으로 개선되고 있다.

그는 “2분기 미국 주가 상승세를 고려하면 가계 순자산 규모는 더욱 증가했을 것으로 기대되는데 이전 경기침체 당시를 보면 가계 순자산 규모는 늘 감소 추세를 보였다”면서 “이번 경우 2022년 충격에서 벗어나 가계자산이 재차 증가하고 있다는 점은 미국 경기의 또 다른 연착륙 신호로 볼 수 있다”고 평가했다.

|

따라서, 9월 미국은 빅컷(한번에 금리를 50bp 내림) 보다는 25bp 금리인하를 단행할 것이란 주장이다. 박 연구원은 “이후에도 경제지표가 크게 악화되지 않는다면 25bp 수준의 질서 있고 연속적인 금리인하 사이클을 유지할 공산이 크며 이러한 분위기는 미국 국채 금리와 달러화지수 반등을 통해 확인되고 있다”며 “일시적으로 3.8%를 하회했던 미국 10년 국채금리가 다시 3.9%로 반등했고 달러화 지수도 연중 최저치에서 반등했다”고 분석했다.

그는 “미국 경기 연착륙과 인플레이션 압력 완화로 당사가 지적한 미 연준 등 주요국 중앙은행의 금리인하발 유동성 랠리 가능성이 커지고 있다”면서 “8월 ISM제조업 지수와 고용지표가 재차 미국 경기 연착륙에 힘을 더해준다면 주식시장 등 각종 자산시장에서 유동성 랠리 기대감이 강화될 것”이라고 덧붙였다.

![대형마트 간 뒤 이틀 만에 시신이 된 30대女…'트렁크 살인' 전말[그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092000002t.jpg)