23일 이승우 유진투자증권 연구원은 “공급 리스크는 그리 높아 보이지 않아 보이며 메모리의 수요-공급 밸런스가 과거처럼 급격히 붕괴하는 궤적은 아닐 것으로 본다”며 이같이 밝혔다.

그는 “미국의 금리 인하는 시장이 원하는 카드였다”면서도 “하지만, 빅컷(금리를 한번에 0.50%포인트 인하함)의 이면에 숨어있을지 모르는 불안감도 사실”이라고 지적했다. 이어 “하필 지난 주 실적을 공개한 페덱스의 가이던스도 실망스러웠으며 스마트폰과 노트북 판매가 부진하다는 정보들도 들려온다”고 말했다. 글로벌 특송 업체 페덱스는 지난 19일(현지시간) 2025 회계연도 주당 순이익 전망치를 20~21달러로 지난 6월 제시했던 20~22달러보다 상단을 낮춰 제시했다.

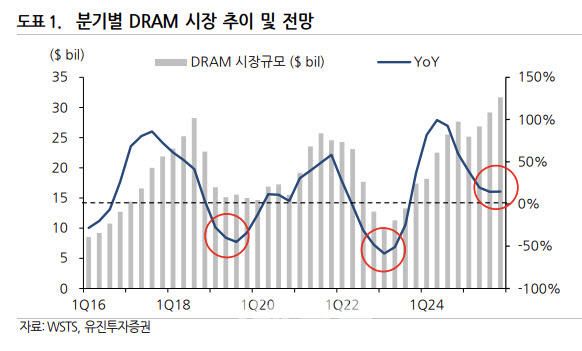

이 연구원은 “반도체와 관련한 모멘텀(전년 동기 대비)은 상반기 중 이미 꺾인 상태”라며 “이런 변수들을 반영해 메모리 시장의 전망치를 조정했다”고 설명했다. 다만 그는 “인공지능(AI) 관련 기업들의 가이던스는 오히려 예상을 상회하고 있는 만큼, 고대역폭메모리(HBM) 수요를 애써 낮게 볼 필요는 없는 것”이라고 주장했다.

그는 “한편 지난해 전대미문의 적자를 낸 메모리 업체들은 아직은 적극적 투자에 나설 때가 아니다”라며 “정상적이라면 공급 리스크는 그리 높아 보이지 않으며 때문에 메모리의 수요-공급 밸런스가 과거처럼 급격히 붕괴하는 궤적은 아닐 것으로 본다”고 기대했다.

또 “비록 전망치를 낮추긴 했지만 2025년에도 디램(DRAM) 시장이 두 자릿수 성장할 것”이라며 “이번 반도체 사이클은 피크아웃(정점) 이후 다운턴으로 추락하는 궤적이 아니라 소프트랜딩의 궤적을 그릴 것”이라고 전망했다.

아울러 “메모리 업체들이 무분별한 투자 확대에 나서지 않는다면 메모리의 겨울은 꽤나 멀리 있는 듯 하다. 하지만, 주가는 멀리 떨어져 있는 위험성을 과도하게 반영한 상태로 하락했다“고 강조했다.

|