25일 금융투자업계에 따르면 HD현대마린솔루션은 이날부터 26일까지 일반투자자 대상 공모주 청약에 나선다. 확정 공모가는 8만3400원이며, 상장일은 다음 달 8일이다. 상장 대표 주관사는 KB증권과 UBS, JP모간이며, 공동 주관사는 신한투자증권, 하나증권이다. 인수단에는 삼성증권과 대신증권도 포함됐다.

|

또 전체 참여 물량의 100%(가격 미제시 3.27% 포함)가 밴드 상단인 8만3400원 이상의 가격을 제시했다. 특히, 이중 일정 기간(최소 15일~최대 6개월) 동안 주식을 팔지 않기로 하는 의무 보유 확약 신청 비율도 45.1%에 이른다.

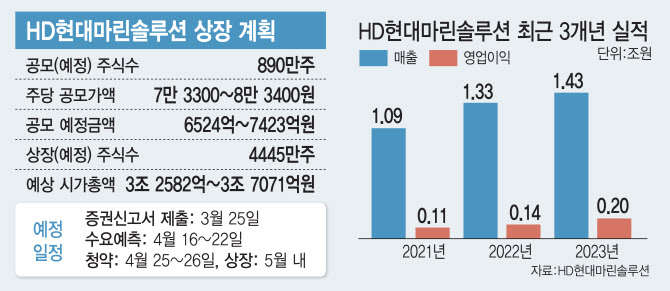

이에 따라 최종 공모가는 공모 희망 밴드인 7만3300~8만3400원의 상단인 8만3400원으로 결정됐다. 이번 상장의 공모금액은 약 7423억원, 상장 후 시가총액은 약 3조7071억원 규모가 될 예정이다. HD현대마린솔루션은 이번 상장을 통해 890만주를 공모한다.

HD현대마린솔루션은 선박 애프터 마켓(After Market·선박 유지 보수) 솔루션 기업으로, 지난 2016년 HD현대중공업에서 선박 관련 서비스 조직이 분리돼 출범했다. AM 서비스를 중심으로 탈탄소·디지털화 등 글로벌 선박사업 기조에 맞춰 친환경 개조와 디지털 솔루션 등으로 사업영역을 확장하고 있다.

HD현대마린솔루션은 △차별화된 AM 솔루션 사업모델 외에도 △조선산업 사이클 영향을 최소화한 독자 사업모델 구축 △글로벌 선박 친환경 트렌드 △효율적 자본 운용 전략 등을 핵심 경쟁력으로 꼽는다. 또 AM 솔루션 사업은 라이선스를 보유해야만 할 수 있는 사업으로 진입 장벽이 높다는 평가다.

이 같은 차별화된 사업 구조에 따라 외형 성장도 빠르게 이루고 있다. 설립 초기였던 2017년 2403억원과 546억원에 불과했던 매출액과 영업이익은 연평균 복합성장률(CAGR) 34.6%를 기록하면서 지난해 각각 1조4305억원과 2015억원으로 증가했다. 매출액만 놓고 보면 6년 사이에 6배 증가한 셈이다.

최근엔 국제해사기구(IMO) 등의 환경 규제도 HD현대마린솔루션의 성장에 힘을 보태고 있다. 환경 규제 강화로 기존 선박을 친환경 선박으로 개조하려는 수요가 늘고 있어서다. HD현대마린솔루션은 약 1000척 이상의 선박 개조 실적을 보유하고 있어 다양한 방식의 검증된 턴키(Turn-key) 프로젝트 수행이 가능하다는 점을 강조하고 있다.

HD현대마린솔루션은 상장으로 유입된 자금을 글로벌 네트워크 강화와 연구개발 등 중장기적인 성장을 위해 활용한다는 방침이다. 이를 통해 선박 AM 시장 내 브랜드 입지를 공고히 하고, 친환경 개조사업의 역량 확대와 선박 디지털 사업의 고도화를 추진한다는 계획이다. 이 밖에 중소형 설계사 인수, 해외 거점 수리 조선소 투자 등도 계획 중이다.

![카톡 프로필에 前남편 저격사진 올렸다가 고소 당했어요[양친소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800237t.jpg)

![한강뷰 보며 케이터링 즐긴다…호텔 같은 ‘이 회사'[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800051t.jpg)

![심야 아파트 침입해 잠든 커플에 과도 휘두른 이유[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800001t.jpg)