|

이어 “SIV 또한 제품 확대로 총 매출액 2500억 원인 BEP에 도달할 전망이며 긴 호흡에서 낙폭 확대 시 추가 매수 대응을 추천한다”고 말했다.

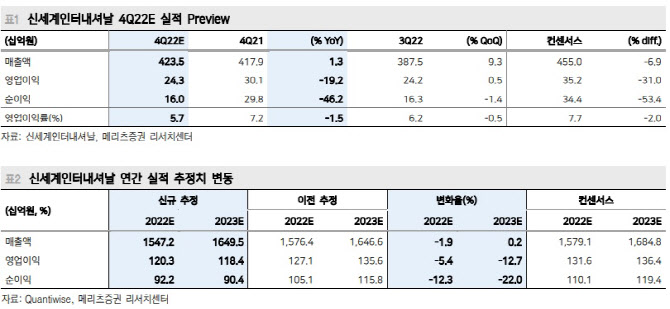

메리츠증권은 신세계인터내셔날이 지난해 4분기 매출액은 전년비 1.3% 증가한 4236억 원, 영업이익은 19.2% 줄어든 243억 원, 순이익은 46.2% 감소한 160억 원을 기록할 것으로 전망했다. 하 연구원은 “판매 부진에 재고 조정 및 투자 확대로 수익성이 훼손될 것”이라 예측했다.

의류부문은 매출액은 2.1% 증가한 2670억 원, 영업이익은 9.4% 늘어난 268억 원으로 추정했다. 하 연구원은 “시장 부진에도, 수입 브랜드 호조는 나타날 것으로 본다”며 “자체 사업의 경우 도매 제거와 판매량 감소를 반영했다”고 말했다.

화장품은 매출액은 4.2% 증가한 865억 원, 영업익은 86.3% 감소한 11억 원을 예상했다. 하 연구원은 “100억 원으로 추정되는 신규 브랜드 투자 확대와 비디비치 및 스위스퍼펙션 재고 조정이 수입 강세를 무색하게 할 것”이라 했다.

생활용품 부문은 매출액은 2.3% 증가한 700억 원, 영업익은 적자전환으로 21억 원 적자를 추산했다. 하 연구원은 “출점 비용에 라이선스 수수료 부담이 컸던 모습”이라 진단했다.

![명절에 종교 이유로 시댁 가지 않는 아내, 이혼사유일까요?[양친소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021800201t.jpg)