분명한 점은 게임스탑의 지수 포함이 결정되면 게임팩을 팔던 아사 직전의 이 기업이 정말 ‘살아지게’ 될 수 있습니다. 지수를 추종하는 대규모의 패시브 펀드, ETF에서 자금이 들어가기 때문입니다. 옳으냐 그르냐를 떠나 지수와 이를 추종하는 ETF의 힘은 실로 대단한 셈입니다. 그런데 만약 게임스탑 하나가 들어가느냐 마느냐의 문제가 아닌 지수의 테마 자체가 ‘허상’이라면 어떨까요. 논란과 혼란은 더 클 것입니다. ESG(환경·사회·지배구조) 얘기입니다. 공교롭게도 강방천 회장은 “ESG가 지향하는 지속가능한 경영은 당연한 이야기”라며 “마케팅 수단으로 사용되는 게 아닌가 싶다”고 우려했습니다.

|

이종빈 메리츠증권 연구원은 ‘ESG의 내부 고발자’라는 제목으로 파이낸셜 타임즈의 한 기사에 대한 얘기를 전합니다. 해당 기사는 지난 2018년부터 2019년까지 블랙록의 글로벌 지속가능투자 부문 최고책임자(CIO)였던 티라크 팬시가 최근 ESG에 대한 반기를 들었다는 내용입니다. ESG 투자 최전선에 있던 사람이 2년 만에 정반대 쪽에 서게 된 셈입니다. 티라크 팬시는 △ESG 투자는 기업 자본조달비용에 직접적인 영향을 미치지 못하는 점 △투자자 수익률 제고도 쉽지 않음 점 △ESG 투자와 일반 투자자 사이에 투자 시계(Investment Horizon)의 차이가 있는 점 △유통시장 내 증권을 사고파는 행위는 기업에 큰 영향을 미치지 못하는 점 △ESG 펀드의 규모가 영향력을 행사하기엔 작은 점 등을 들며 ESG 투자가 ‘위험한 위약(Dangerous placebo)’라고 강조했습니다.

이 연구원은 “티라크 팬시의 핵심 논리는 ESG 투자의 목적과 투자 수익률 간의 괴리가 크다는 것”이라며 “ESG 투자로 기업 ESG의 개선과 높은 수익률을 동시에 추구하는 것이 현실적으로 어렵다는 것으로, 그는 두 가지 모두 성취할 수 있다는 주장을 ‘위약’에 비유했다”고 설명했습니다. 이어 “ESG 등급의 하향이 즉각적인 자금회수와 주가 하락의 계기가 돼야 하는데 그렇지 못하며 오히려 단기 투자자들의 차익 실현 기회가 된다는 것”이라고 덧붙였습니다.

|

티라크 팬시나 다모다란 교수나 ESG가 안 된다고 보는 공통점은 ESG로 흘러간 돈이 선순환을 일으키기 어렵다는 점일 듯합니다. ESG 투자자들의 돈을 받기 위해선 기업들은 변화하고자 하는 어떤 절박함을 느껴야 하는데, 이러저러한 이유로 그러기는 거의 불가능에 가깝다는 것입니다. 당장에 ESG 워싱(Washing) 문제도 불거지고 있습니다. 겉으로만 ESG를 내세우면서, 속으로는 이윤을 위해 반사회적, 반환경적 행위를 저지를 수 있단 우려가 나오고 있습니다.

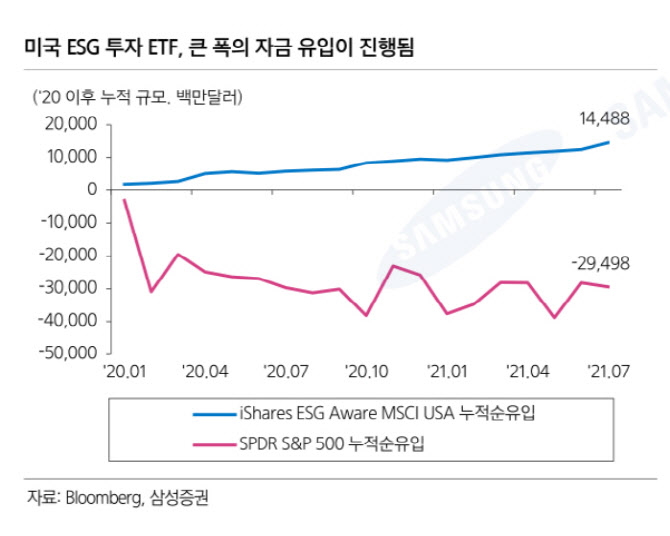

ESG의 덩치는 실제로 작습니다. 삼성증권, 블룸버그에 따르면 ESG 관련 세계 최대 ETF인 블랙록의 iShares ESG Aware MSCI USA ETF(ESGU)의 운용자산(AUM)은 210억달러입니다. 이는 전 세계 최대 규모의 S&P500 지수를 추종하는 SPDR S&P500 ETF(SPY)가 3970억달러인 데 비해 약 20분의 1 수준입니다. 탄소배출을 마구하고 종업원들의 인권을 무시하면서 착취하고 오너에 유리한 지배구조를 짠 기업이 벌벌 떨며 스스로 ESG화되기에는 위협이 안 됩니다. 투자자들은 여전히 돈을 잘 버는 기업의 주식을 사며, 저금리 상황에서 조금만 이자를 많이 주는 채권은 인기가 많습니다.

|

간과할 수 없는 사실은 코로나19 이후 ESG의 성장 속도가 매우 빠르다는 것입니다. 작년 초 이후 지난 7월 말까지 SPY에선 약 300억달러의 달러 자금 순유출이 발생했습니다. 같은 기간 ESGU에는 144억달러의 자금이 순유입됐습니다. 펀드 규모가 20배 차이나는 것을 감안하면 둘 간의 차이를 SPY의 자산이 줄어드는 것보다 10배는 빠른 속도로 ESGU로 자금이 들어간다고 해석해 볼 수 있습니다. 신흥국 시장에서도 ESG는 열풍입니다. 신흥국 ESG ETF인 iShares ESG Aware MSCI EM ETF(ESGE)는 같은 기간 52억달러가 순유입돼 신흥국 지역의 최대 규모 ETF iShares Core MSCI EM(IEMG)의 92억달러보다 적은 것으로 나타났습니다. 그러나 순유입 강도로 보면 ESGE는 월평균 8%씩 설정액이 증가한 반면, IEMG는 0.4%씩 늘었습니다.

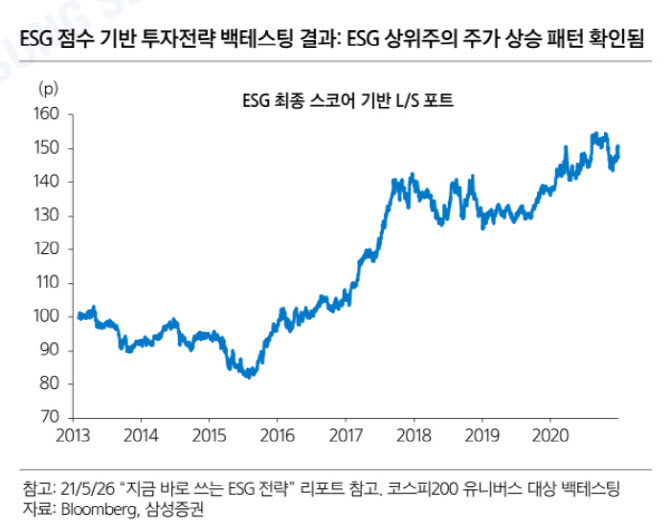

‘현장’에서의 체감도 다른 것 같습니다. 주가는 실적과 밸류에이션의 곱으로 나타납니다. 밸류에이션이 형성되는 점도 과거든 현재든 미래든 어찌 됐든 실적과 연관됐단 점에서 보면 실적은 절대적인 변수입니다. 최근 이러한 실적이 먹히지 않는단 볼멘소리가 나옵니다. 코스피의 2분기 실적과 서프라이즈 비율이 역대급으로 나타났지만, 지수는 박스권에 갇혔습니다. 피크 아웃 우려가 아무래도 가장 큰 이유겠지만, ESG도 거론됩니다. ESG가 시중 자금을 빨아들이고 있는 영향으로 실적과 주가가 갖는 상관관계가 구조적으로 변화하고 있다는 얘깁니다.

이경수 하나금융투자 연구원은 “이익 외에 기업의 평가 잣대가 생겨나고 있을 수 있는데 바로 ESG로, 주가 판단에 실적 외 ESG 점수 역시 중요해지고 있다는 것”이라며 “다만 ESG 점수를 판단하기가 쉬운 일이 아니기 때문에, 결국 주식 운용으로 성과를 내기에 매우 어려운, 새로운 장세에 직면한 셈”이라고 평가했습니다. 이어 “특히나 실적 추정치를 가지고 포트폴리오를 조정하는 퀀트 및 운용역들에겐 매우 어려운 장세”라고 덧붙였습니다.

|

“ESG 패러다임은 주주를 포함한 이해관계자 자본주의다”

ESG 성격을 띤 돈이 많아지고, 기업들도 ESG화 되는 일이 더 가속화된다면 우리 삶은 더 나아지게 될 것으로 보입니다. 주주 자본주의에서 이해관계자 자본주의로의 변화를 촉발하고 있는 점과 연관됩니다. 임동민 교보증권 연구원은 “1930~1970년대엔 이해관계자 자본주의에서 1970~2010년대엔 주주 자본주의가 지배적인 경영 및 투자 원리로 작용해 오다가 금융위기 이후 다시 이해관계자 주의를 채택하고자 하는 움직임이 나타나고 있다”며 “기업이 주주와 투자자뿐 아니라 직원, 고객, 협력사, 지역사회 등 전통적 이해 관계자와 환경, 사회 등 새로운 이해관계자를 포용할 때 재무적 성과를 포함한 기업가치를 극대화할 수 있는 상황으로 변모되고 있는 게 ESG 패러다임이라고 판단한다”라고 설명했습니다.

특히 기후 문제는 좋다 나쁘다가 아닌 생사가 걸린 문제입니다. 기후 위기의 ‘갑자기 뒤집히는 점’인 티핑 포인트가 있는데, 1.5도입니다. 산업화 이전에 비해 지구의 연 평균 온도가 1.5도가 오르면 기상 이변이 폭발적으로 늘 거란 것입니다. 유엔 산하 기후변화에 관한 정부간 협의체(IPCC)는 티핑 포인트가 오면 50년 빈도의 극한 폭염은 과거대비 8.6배, 집중호우는 1.5배, 가뭄은 2배 잦아들 거라고 경고하고 있습니다. 가장 큰 문제는 티핑 포인트가 지나면 아무리 노력해도 예전으로 돌아갈 수 없다는 점입니다. IPCC는 3년 전만 해도 티핑 포인트를 지나는 시점을 2052년으로 예측했다가, 최근 낸 6차 보고서를 통해선 2040년으로 앞당겼습니다. 중국이 2060년까지 온실가스 순 배출을 ‘제로(0)’로 만들고, 유럽이 2035년부터 내연기관차 판매를 중단하며, 현대차가 2025년부터 제네시스를 순수전기차로만 만들겠다고 선언한 이유입니다.

은기환 한화자산운용 펀드매니저는 “기후 문제, 불평등 문제 해결은 인류와 자본주의가 생존을 위해 극복해야만 하는 당위론”이라며 “문제는 그 과정에서 ESG 워싱 등 논란이 있을 수 있는데, 시간을 얼마나 아낄 수 있는지는 정치가 얼마나 분발하느냐에 달렸다고 본다”고 전했습니다.