|

지난 11일 금호아시아나그룹이 제출한 자구안이 하루 만에 채권단으로부터 거절 당한 뒤 매각설이 돌면서 아시아나항공의 주가는 2거래일 동안 46% 급등하는 등 주가 강세를 보였다. 아시아나항공은 오는 25일 600억원 규모의 사채 만기를 앞두고 있어 채권단과 매각을 포함한 새로운 자구안을 바탕으로 이번주 초 양해각서(MOU)를 맺게 될 것이란 전망이 우세하다.

아시아나항공으로서는 만기 전 등급을 갖춘 사채를 통한 롤오버(roll-over)가 절실한 상황이다. 그동안 회사 유동성 리스크의 뇌관으로 여겨졌던 장래매출채권 유동화증권(ABS) 조기상환 트리거에 ‘BB+’ 이하로 신용 등급이 강등되는 경우 뿐 아니라 회사채의 등급을 상실할 경우 또한 포함돼 있기 때문이다.

이런 상황에서 현재 대주주가 아시아나항공 매각을 제외하고는 채권단이 만족할 만한 수준으로 자구안을 마련하기 어렵기 때문에 매각이 현실화될 가능성 또한 여느 때보다 높아졌다는 분석이다. 다만 기업 인수합병(M&A) 이슈로 단기적인 주가 부양은 가능할 수 있지만 당장 기업의 펀더멘털 개선 여부를 가늠하기는 이르다는 지적이다.

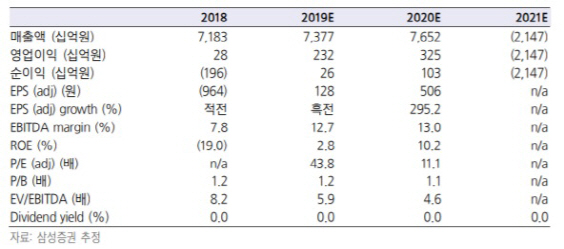

김영호 삼성증권 연구원은 “기업 인수합병(M&A) 이슈가 발생한 데다 인수 후보자로 다수의 국내 대기업이 거론되는 만큼 기대감을 반영해 단기적으로 주가는 강세를 시현할 것으로 예상한다”면서도 “리스 회계 기준 변경에 따른 영향이 구체화 되지 않은 데다, 대주주 교체 후 경영 정상화 방안 등이 구체적이지 않은 상태에서 회사 펀더멘털 개선을 가늠하기에는 시기상조다”고 판단했다.