|

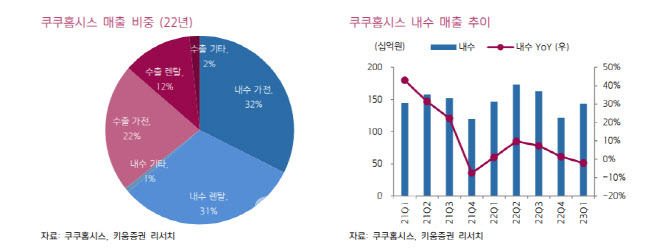

쿠쿠홈시스는 종합생활가전 렌탈 서비스, 유통 기업이다. 지난해 연결기준 매출의 약 43%가 렌탈, 57%가 가전 유통에서 발생했다. 주요 제품군은 정수기, 공기청정기, 안마기, 기타 주방가전 등이다.

작년 기준 내수와 수출 비중은 대략 6대 4이다. 해외 법인 중 말레이시아 법인이 가장 크고 (비중 90% 이상), 기타 해외 국가로는 미국, 호주, 인도 등이 있다.

올 1분기 내수 매출은 1434억원, 영업이익은 121억원을 기록했다. 지난해 같은 기간보다 각각 2.1%, 50.8% 감소한 수준이다.

그는 “이번 실적이 저조해보이는 가장 큰 이유는 렌탈 사업 관련 회계 정책 변화 때문이다. 실적이 많이 감소한 것처럼 보이지만 같은 기간 국내 렌탈 계정 수는 약 251.9만 개로 증가세를 보였다”고 설명했다. 영업 측면에서 국내 사업의 성장성은 견조하다는 판단이다.

1분기 말레이시아 매출은 741억원, 영업이익은 126억원을 기록했다. 지난해 같은 기간보다 매출액은 5.5% 늘었지만 영업이익은 10.9% 줄었다.

그는 “이익이 감소한 이유는 해당 사업부가 성숙기에 진입하면서 재계약 사이클에 접어든 계정이 늘었기 때문”이라며 “재계약 수요를 공략하기 위한 프로모션 관련 비용이 증가하면서 이익이 감소했다”고 짚었다.

영업 측면에서 살펴보면 1분기 말레이시아 계정 수는 142만개로 전년 동기보다 14% 늘어 성장세가 이어졌다. 올해 실적은 매출액은 1조700억원, 영업이익은 1810억원으로 추정했다. 지난해보다 각각 14.2%, 12.9% 증가한 수준이다.

그는 “내수는 2분기 구독료 인상에 따른 ASP 상승 효과가 기대된다. 2분기부터 렌탈 구독료는 약 10% 인상될 예정”이라고 전했다. 이어 “제품군 카테고리 확장에 따른 계정 수 증가 효과도 기대해 볼 수 있다”고 덧붙였다.

마지막으로 그는 “과거 지분 상속 관련 오버행 우려, 내수 경기 침체에 따른 실적 가시성 저하 등으로 인한 주가 디스카운트 요소가 있으나 모두 해소됐다”며 “올해 실적 성장세가 기대되는 만큼 향후 관심을 높일 필요가 있다”고 강조했다.

![“군인 밥값 내고 사라진 부부를 찾습니다” [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/01/PS26012300084t.jpg)