김명주 한국투자증권 연구원은 15일 “실리콘투는 화장품 섹터 내에서 가장 안전한 투자처”라며 이같이 밝혔다.

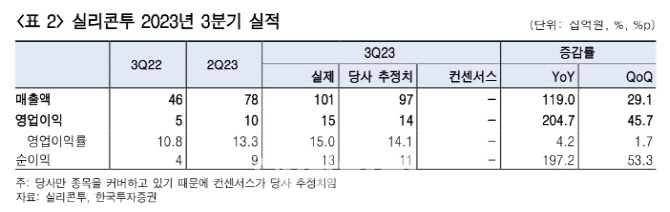

실리콘투의 3분기 매출액은 전년 동기보다 119% 늘어난 1010억원, 영업이익은 204.7% 증가한 151억원을 기록했다. 한국투자증권의 추정치를 각각 3.9%, 10.1% 상회하는 수준이다.

|

이어 “유럽 법인 설립에 따른 인원 채용 등으로 판관비가 2분기보다 20% 증가했지만, 양호한 매출 증가가 이를 상쇄하며 호실적을 견인했다”며 “미국 외 지역의 매출 또한 전년 동기보다 100.3% 증가한 645억원으로 양호했다”고 강조했다.

김 연구원은 “4분기는 미국의 최대 쇼핑 성수기”라며 “미국의 더딘 경기 회복에 대한 우려는 크지만, 실리콘투가 판매하는 화장품은 가격대가 낮은 스킨케어 제품 비중이 높기 때문에 4분기도 양호한 판매 성과를 예상한다”고 판단했다.

그는 “시장의 우려가 컸던 네덜란드향 매출은 3분기 42억원을 시현하며 양호한 수준을 기록했다”며 “폴란드 내 물류센터향 물량이 1차로 적재된 시점은 7~8월로 예상되기 때문에, 4분기에는 네덜란드를 포함한 유럽 국가의 매출이 3분기보다 더 양호할 전망”이라고 내다봤다.

그는 “일부 화장품 기업들의 3분기 실적 부진으로 최근 화장품 섹터의 센티먼트가 훼손됐지만 실리콘투는 진출 국가와 취급 브랜드가 많아 실적 안정성이 높다”면서 “회사는 폴란드, 네덜란드 법인에 이어 올해 7월 러시아 법인까지 설립을 완료했다”고 강조했다.

실제 전쟁에도 불구하고 한국 화장품의 러시아 수출은 양호하게 증가 중이다. 그는 “2020년 기준 러시아 화장품 시장 규모는 글로벌 내 12위이며, 2020년 실리콘투 매출 중 6.5% 수준까지 차지했다”고 설명했다.

아울러 “최근 실리콘투가 지분을 보유하고 있는 인디 브랜드사들이 양호한 실적을 기록하고 있는 점도 매우 안정적”이라며 “지난 2분기 6억9000만원을 기록했던 지분법손익이 3분기 9억6000만원으로 38.3% 증가했다”며 “실적안정성과 밸류에이션(가격) 매력 모두 높다”고 덧붙였다.