|

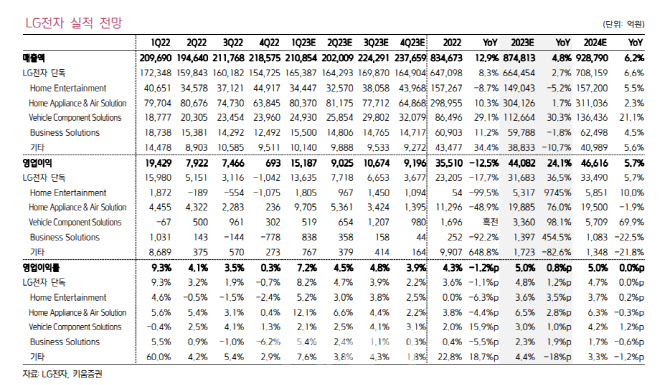

1분기 개별 영업이익은 1조3635억원으로 전분기 대비 흑자전환할 것으로 추정했다. 지난해 같은 기간봐 비교하면 15% 감소한 수준이다. 연결 영업이익은 1조5187억원으로 전분기보다 2092% 증가할 것으로 추정했다. 컨센서스인 9644억원과 괴리가 큰 차이가 보일 것이라는 전망이다.

그는 “판가(P)는 북미 프리미엄 수요에 기반해 제품 믹스가 양호한 가운데, 이종통화 강세 등 환율의 도움을 받고 있고, 출하량(Q)은 유통 재고 건전화와 함께 재차 출하가 확대될 여건이 마련됐다”고 설명했다. 원가(C)는 물류비를 중심으로 비용 절감 효과가 극적으로 나타나고 있다고 판단했다.

특히 가전은 북미 중심으로 프리미엄 수요가 양호한 가운데 신가전을 앞세워 점유율을 높여가고 있다. 원자재 비용 등 원가 개선폭이 커 호황기 수익성을 회복할 것으로 내다봤다.

TV는 시장 상황보다 선제적인 재고 관리를 단행한 결과 유통 재고가 정상화 됐고, 유럽 유기발광다이오드(OLED) TV 수요 회복세가 긍정적이라고 평가했다. 플랫폼 비즈니스의 이익 기여가 본격화되고 있다.

자동차부품은 매출과 수주가 모두 호조를 보이고 있다고 봤다. 그는 “프리미엄급 인포테인먼트 위주로 제품 믹스가 개선되고, 차량용 램프 부문도 정상 수익성을 되찾고 있다”며 “비즈니스솔루션의 IT 부문도 신모델 출시, 연초 공공기관 수요 증가, 액정표시장치(LCD) 패널 등 원가 하락에 힘입어 부진에서 벗어날 것”이라고 했다.

특히 주력 사업의 실적 호조와 더불어 성장 사업의 성과가 부각됨에 따라 기업가치 재평가를 기대했다. 그는 “자동차부품은 충분한 수주 성과를 바탕으로 기대 이상의 성장세를 실현할 전망”이라며 “신규 멕시코 공장이 미국 인플레이션 감축법(IRA) 환경에서 이(e)-파워트레인의 고객 다변화 거점 역할을 담당하고, 사업 영역을 차량용 사이버보안 솔루션과 디지털 콕핏 등으로 넓혀 가고 있다”고 했다.

로봇과 전기차 충전 인프라 사업은 본궤도에 올랐고, 향후 수년간 매출액이 2배씩 성장하는 모습을 보여줄 것으로 내다봤다.

그는 “로봇은 서빙, 안내, 배송 등 기업간 거래(B2B) 전문 서비스 로봇 분야에서 앞서가고 있다”며 “전기차 충전 인프라 사업은 충전기 제조(HW)와 통합관제솔루션(SW)을 넘어 충전 인프라 운영(서비스) 사업으로 확장해 갈 계획”이라고 말했다.

!["새벽배송 없이 못 살아" 탈팡의 귀환…쿠팡 완전회복+α[only이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000552t.jpg)