|

김현용 현대차증권 연구원은 “전작인 ‘뮤 아크엔젤’이 최고 순위 3위까지 올라갔던 점을 감안하면 후속작 역시 5위까지는 추가적인 순위 상승이 가능할 것”이라며 “2편 출시로 인한 기존작의 국내 매출 감소 우려는 크지 않으며, 오히려 동남아시아 서비스에 따른 해외 매출 증가로 3분기와 4분기 모두 전 분기 대비 증익 흐름이 가능할 것”이라고 예상했다.

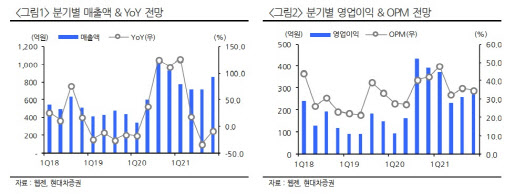

이에 현대차증권은 하반기 웹젠의 이익 개선세를 전망했다. 현대차증권이 추정한 3분기 웹젠의 영업이익은 전 분기 대비 11.2% 늘어난 258억원, 4분기 영업이익은 15.5% 늘어난 298억원 수준이다.

김 연구원은 “3분기부터는 뮤 아크엔젤2가 실적에 반영되는 것을 감안한 것”이라며 “여기에 내년에 기대되는 신작만 3종”이라고 설명했다. 특히 신작 3종은 장르별로 △다중 접속 역할 수행(MMORPG) △수집형 RPG △캐주얼 등으로 다양할 것으로 기대됐다. 김 연구원은 “장르 다변화와 더불어 지역별로 한국은 MMORPG, 수집형 RPG는 일본, 캐주얼은 북미와 유럽 등 수요 맞춤형 게임 개발이 이뤄질 것”이라고 전망했다.

김 연구원은 “전민기적2 흥행이 예상보다 부진한 만큼 연간 이익 패턴을 ‘상고하저’로 설정, 이에 따라 목표주가 역시 조정했다”라면서 “다만 추가 조정보다는 뮤 아크엔젤2의 시장 연착륙 등을 고려해 점진적 우상향에 무게를 두고 있다”라고 설명했다.

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)