시장 분위기가 달아오르면서 올해 자취를 감췄던 크로스보더(국경간 거래) 메가딜(조단위 거래)이 이뤄진 점도 긍정적인 요소로 보고 있다. 여전히 부진의 터널을 지나고 있는 항공·관광업계에 대한 반등까지 더해진다면 M&A 시장의 열기가 올해를 넘어 내년 상반기까지 이어질 수 있다는 관측도 나온다.

|

◇ ‘지금이 적기’…넉달새 14조 규모 M&A 거래

28일 이데일리가 하나금융투자에 의뢰해 집계한 자료에 따르면 올해 3분기(7~9월) 기업 경영권 인수 거래액은 잔금 납입 완료 기준 5조 7656억원이다. 이는 2012년(5조 8467억원) 이후 8년 만에 가장 적은 수치다. 거래건수도 63건을 기록하며 2005년(46건) 이후 최저치를 기록했다. 거래건수와 금액 모두 예년 수준을 밑돌았지만 3분기 들어 거래 규모가 급증한 점은 주목할 요소다. 올해 상반기 기업 경영권 인수 거래액은 5조 6086억원으로 3분기에 이 수치를 훌쩍 뛰어넘은 것이다.

냉기가 흐르던 시장 분위기에 불씨를 지핀 것은 경영 정상화를 위해 시장에 쏟아진 대기업 계열 매물이다. 시장 점유율(MS)과 ‘네임밸류’(시장 내 인지도)가 견고한 상황에서 코로나19로 기업가치가 떨어진 점을 활용해 적극 인수에 나선 것이다.

국내 대형 사모펀드(PEF) 운용사인 한앤컴퍼니(한앤코)가 지난 8월 대한항공(003490) 기내식·면세점 사업부를 9906억원에 인수하면서 신호탄을 쏘아 올렸고 두산그룹이 잇달아 내놓은 핵심 계열사 매각도 원동력으로 꼽힌다.

두산그룹은 지난 7월 그룹 보유 골프장 클럽모우CC와 자사 계열 벤처캐피탈(VC)인 네오플럭스를 각각 1850억원, 7000억원에 매각한 데 이어 같은 해 9월 두산솔루스(336370)(6896억원)와 두산모트롤BG 사업부(4530억원), 두산타워(8000억원) 매각을 연달아 갈무리했다.

최대 1조원으로 평가받는 두산인프라코어(042670) 매각전도 현대중공업지주(267250)와 KDB인베스트먼트 컨소시엄, MBK파트너스, GS건설(006360), 유진그룹, 글랜우드 프라이빗에쿼티(PE), 이스트브릿지파트너스 등 다자 경쟁구도를 형성하며 흥행하고 있다.

지난 26일 예비입찰을 진행한 한진중공업 매각전에도 KDB인베스트먼트와 케이스톤파트너스 컨소시엄, NH투자증권(005940)-오퍼스프라이빗에쿼티(PE) 컨소시엄, APC 프라이빗에쿼티(PE) 컨소시엄 등 원매자 7곳이 인수의향서(LOI)를 제출하면서 초반 경쟁이 치열해진 모습이다.

한 PEF업계 관계자는 “시장 분위기가 하반기를 기점으로 몰라보게 달라졌다”며 “상반기만 해도 일단 지켜보자던 분위기가 하반기 들어 가치 매물로 평가받는 계열사 매각이 속속 이뤄지면서 원매자들의 관심과 도 점차 강해지는 모습이다”고 평가했다.

◇ 크로스보더 빌 재개…항공업계 부활이 관건

국내 M&A 시장 열기가 고조되면서 올해 자취를 감췄던 대형 크로스보더 딜이 나온 점도 고무적이라는 평가다. SK하이닉스(000660)는 지난 20일 미국 인텔사(社)의 낸드 사업 부문을 10조3104억원에 인수하는 양도 양수 계약을 체결했다고 밝혔다. SK하이닉스의 인텔 낸드사업 부문 인수로 메모리 분야에서 안정적인 사업 구조를 확보했다는 평가를 받고 있다.

한 증권사 관계자는 “코로나19라는 변수가 있었지만 업황이 나쁘지 않다는 평가에 하반기 들어 M&A 움직임이 가속화하자 ‘이럴 때 사야한다’라는 판단이 내려진 것 같다”며 “한편으로는 코로나19가 없었다면 나오지 않았을 결정 일수도 있다”고 말했다.

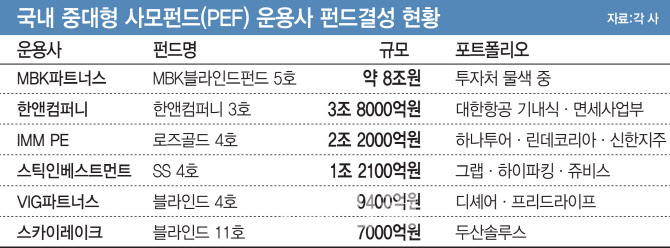

이러한 열기는 연말까지 이어질 것이란게 업계의 관측이다. 국내 대형 PEF를 중심으로 드라이파우더(펀드 내 미소진 금액)가 충분한 상황에서 공격적인 행보를 이어갈 것이란 평가 때문이다.

실제로 MBK파트너스가 지난 5월 68억달러(8조원) 규모 5호 블라인드 펀드(투자 대상을 정하지 않고 자금을 먼저 모은 펀드) 조성에 성공했고 한앤컴퍼니는 지난해 약 3조8000억원의 3호 펀드 결성을 완료한 뒤 대한항공 기내식 사업부를 인수했다. IMM PE도 지난 8월 2조2000억원 규모의 4호블라인드를 펀드 결성하면서 실탄을 확보해둔 상태다.

시장의 시선은 부진의 터널을 지나고 있는 항공·여행 업계의 반등 여부에 쏠린다. 끝 모르고 성장세를 구가하던 항공업계가 코로나19에 직격탄을 맞은 상황에서 마땅한 M&A 딜을 일궈내고 있지 못해서다.

한 업계 관계자는 “비단 대한항공과 아시아나항공 등 항공사뿐 아니라 이와 연계된 여행·면세·숙박·관광 사업 등 연결된 산업의 시장 규모가 어마 어마하다”며 “코로나19 이슈로 시장이 좀처럼 회복하지 못하는 상황이지만 M&A를 통한 시장 재편 움직임이 일어난다면 열기가 더욱 뜨거워질 것이다”고 말했다.

![공무원이 던진 44cm 돌에 숨진 20대 배달 청년[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111900001t.jpg)