|

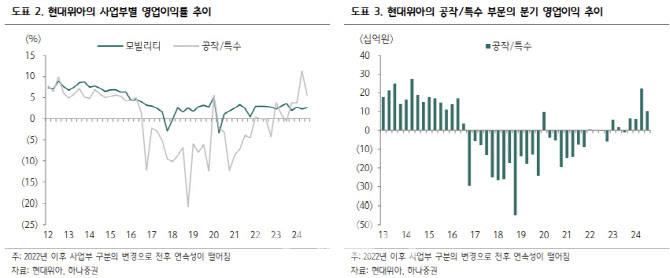

송선재 연구원은 “중국, 러시아, 국내 공장 위주로 엔진 매출액이 전년 동기 대비 9% 증가했지만, 완성차 내수 생산이 감소하면서 모듈 매출액이 같은 기간 9% 감소한 영향이 컸다”며 “구동·등속 매출액도 글로벌 전기차(EV) 업체향 물량 감소로 2% 감소했다”고 설명했다. 다만 “공작·특수 부문의 영업이익은 104억원으로 전년 동기 대비 흑자로 돌아서 영업이익률은 5.6%를 기록했다”며 “방산 수출이 증가한 덕분이다”고 진단했다.

송 연구원은 “3분기 실적은 고객사의 생산 감소에 따른 외형 둔화와 인건비 증가로 시장 기대치를 하회했다”며 “중국·러시아 공장의 턴어라운드가 이어지고 있지만, 산업수요 부진과 열관리 부품 및 HEV 엔진의 입찰 지연으로 단기 모멘텀이 하락했다는 점이 아쉽다”고 짚었다.

그는 “현대위아의 현재 주가는 주가순자산비율(P/B) 0.3배 초중반의 낮은 밸류에이션을 보이고 있는데, 공작기계 사업부의 매각을 통해 열관리 부품 사업의 강화를 추진 중인 바 중장기 사업 조정의 효과를 기대할 수 있다”고 했다.

![1700원 vs 5700원, 스벅도 못 피한 커피 전쟁[중국나라]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601133t.jpg)

![‘위증을 교사했는데 교사범은 아니다'…왜?[이슈포커스]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601162t.jpg)

![이동휘·정호연, 공개 열애 9년 만 결별[공식]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600068t.jpg)